お金の勉強をしたい、キャリアに生かしたい、さまざまな理由があると思いますが、資産運用はこれから更にニーズが高まる分野です。

この記事では、資産運用について学べる資格と、実際に資産運用をするときにそれらの知識は役に立つのか紹介します。

最後まで読めば、資産運用の資格に挑戦するべきか、わかるようになるでしょう!

1.資産運用の資格はファイナンシャルプランナーが有名

-

ライフプランニングと資金計画

-

リスク管理

-

金融資産運用

-

タックスプランニング

-

不動産

-

相続・事業承継

- 資産運用に絶対失敗したくないから時間をかけても自分で理解したい

- 資産運用に関係する会社で働きたい

といった目的がはっきりしている人でないと、時間を無駄にしてしまうというデメリットもあります。

ファイナンシャルプランナーのメリット

- 幅広いお金の知識が身につけられる

- 資産運用するときに直面することが多い「経済用語がむずかしい」という抵抗感を小さくできる

ファイナンシャルプランナーのデメリット

- 就職や転職にはすぐに結びつきにくい

- 資産運用のポートフォリオ(どんな商品をどれくらいの割合で買うか)などを作れるようになるわけではない

2.お金の勉強をするならFP3級

ファイナンシャルプランナー資格の、1番かんたんな級は「3級」です。

受験者も10代〜60代まで幅広く、毎年10万人が受けて合格率も80%と挑戦しやすい資格です。

大学生がFP3級を受けてみた、勉強法や体験記はこちら。

ファイナンシャルプランナーに今日にがある人に向けて、試験の内容や対策をまとめてくれているので、おすすめです。

https://www.humanbeyondai.work/financial_plannner_grade3

資産運用の資格としては、カバーする範囲も広く、勉強にはなります。

しかし、FP3級では就職や転職にはすぐに結びつかず、自分のためのお金の勉強に止まります。

また、FP2級はもう少しキャリアにもつながりますが、3級に合格しないと受けられません。

3.資産運用に関連する他の資格3つ

資産運用の資格を取って、仕事にしたい場合、ファイナンシャルプランナー以外に3つの資格があります。

- 簿記(3級〜)

- 宅建

- 証券外務員

3-1.簿記3級

簿記は聞いたことがあるという人もいるかもしれません。

資産運用と関連するのは「資金計画」の部分で、会社の経営活動の記録や整理を行う方法を学ぶ試験です。

わかりやすく考えるとFPが個人、簿記が会社のお金の流れを管理する知識を学べるというイメージ。

こちらも、高校生や大学生から挑戦しやすい資格試験です。

簿記3級のメリット

- FP3級よりも合格率が低い分、評価は高い

- 副業やフリーランスとして仕事のお金の管理をするための知識がつく

簿記3級のデメリット

- 就職や転職には上位の級(簿記2級、1級)でないと効果はあまりない

- 計算問題などもあり、合格率が40%程度と低い

3-2.宅建

宅建は、「宅地建物取引士」という名称の略です。

ファイナンシャルプランナーの出題範囲の、「不動産」の知識をより深めていくイメージ。

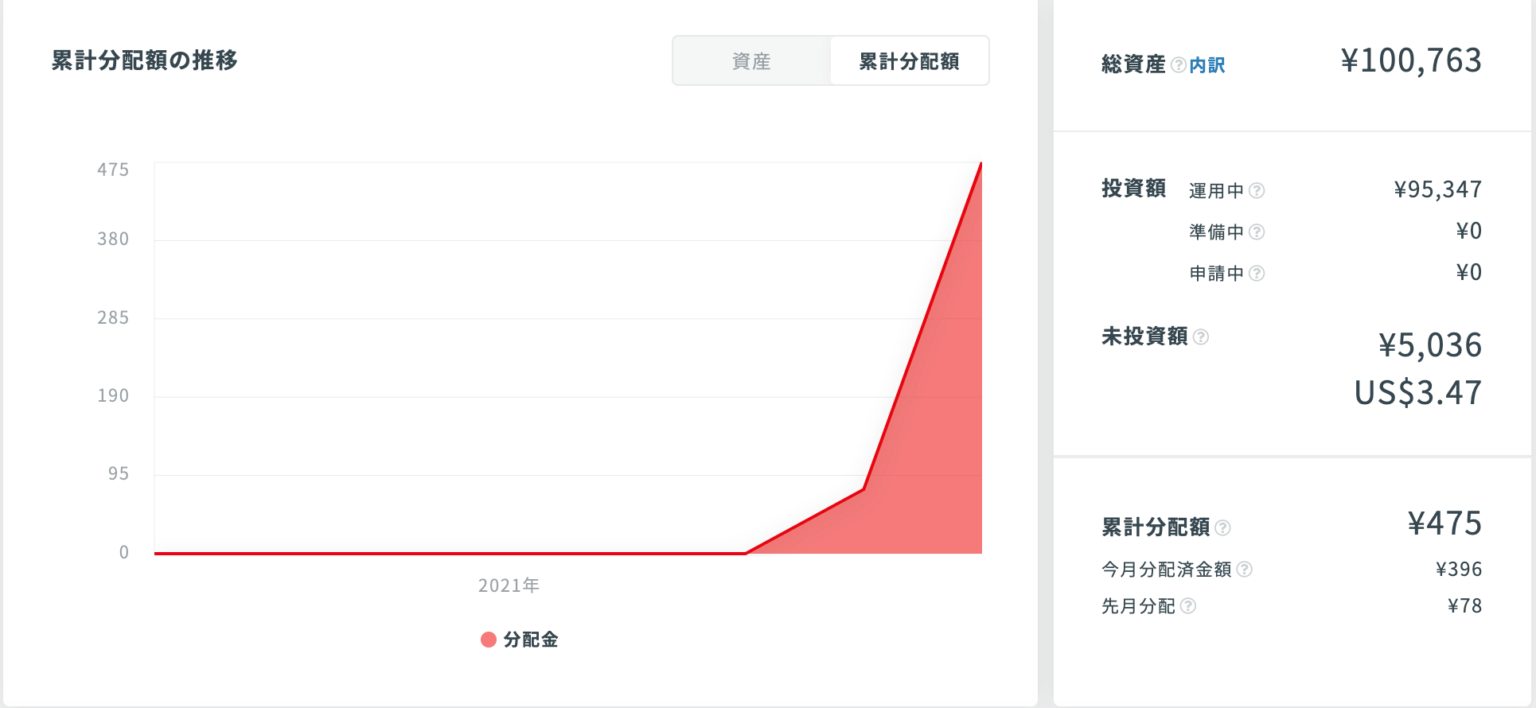

資産運用と関連する点で言えば、将来不動産投資をしたい人は学んでおいて損はない資格です。

また、人生の3大支出とも言われる「教育資金・老後資金・住宅資金」のうち、「住宅」の資格として強いでしょう。

賃貸にするのかマイホームを買うかなど様々な決断で役立つ知識が身に付きます。

宅建のメリット

- 就職や転職に有利

- 不動産の購入や賃貸で失敗しないための知識がつく

宅建のデメリット

- 合格率が20%以下で勉強のためのコストが大きい

- 宅建士になるには資格+実務経験が必要

3-3.証券外務員

資産運用に関係する3つ目の資格としては「証券外務員」があります。

金融業界に関連する人は馴染みがある資格ですが、ファイナンシャルプランナー資格の「金融資産運用」の分野の資格です。

株や債券、投資信託を売る側の知識を知ることができるでしょう。

ただし、受験料も9,880円と1番高くて資産運用の知識を学ぶために取る資格としては、一番おすすめできません。

ちなみにFP3級が6,000円、簿記3級が2,850円、宅建が7,000円(非課税)です。

証券外務員のメリット

- 銀行や金融系の仕事だと新入社員で受験必須の場合が多い

証券外務員のデメリット

- 金融商品を販売するための資格で、資産運用に必要ない知識も多い

4.資産運用は保険も関係がある

ということにおどろきませんでしたか?

もう一度確認するには→1.資産運用の資格はファイナンシャルプランナーが有名

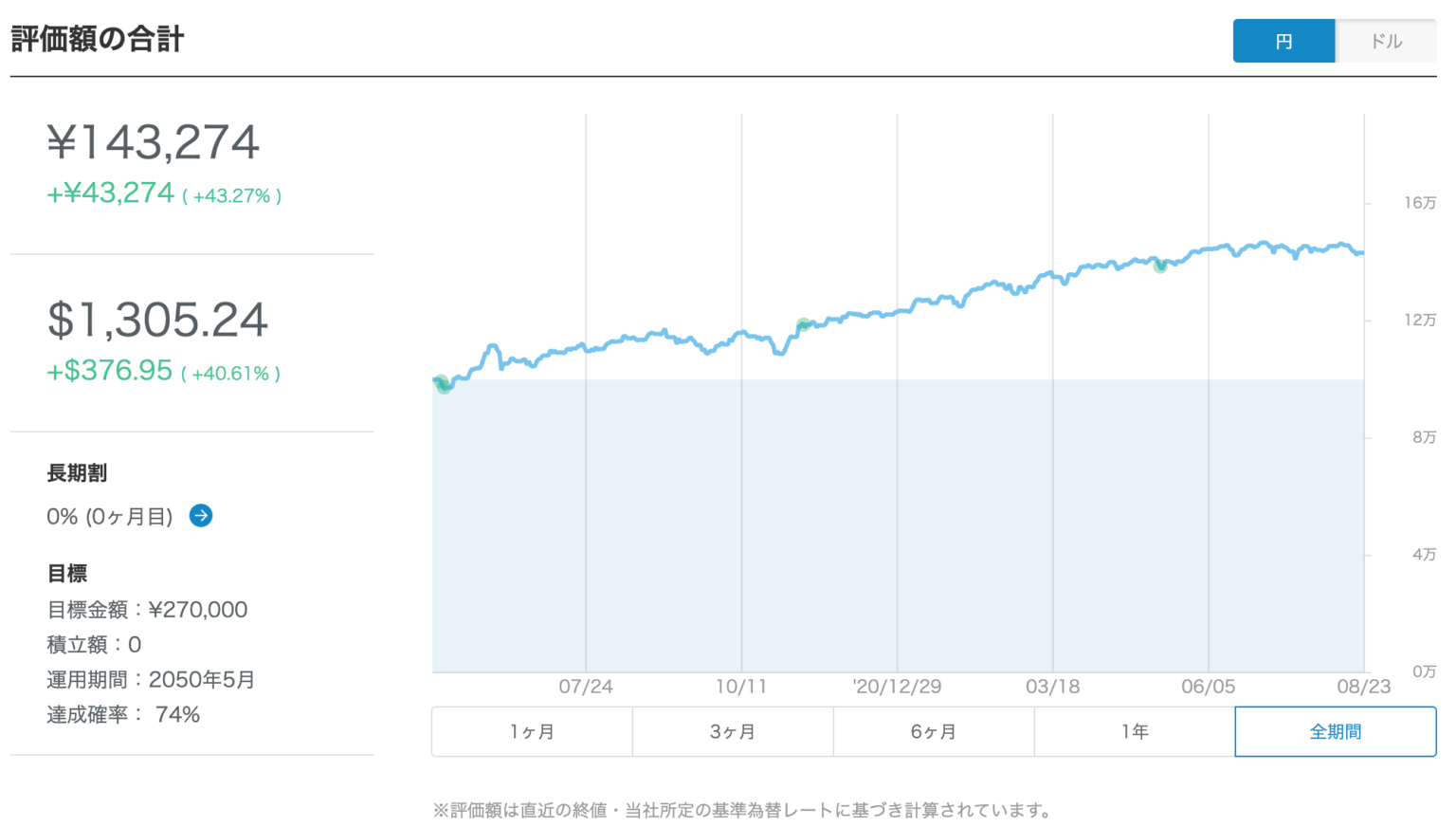

毎月もしくは定期的に払っている保険も、実は資産運用になるケースがあるのです。

もし、掛け捨てという場合も、補償内容に対して払い過ぎていることが多いので「保険の見直し」をすることが、株や投資信託を買う前に最初にできる「資産運用」です。

\老後2000万円問題も、今の保険がどんな補償内容になっているか知ることで、不安解消につながります/

スマホで匿名で保険を見直せる「パシャって!保険診断」を使ってみました!

5.資産運用はいくらからでも始められるから、資格の目的をよく考えてから始めよう

資産運用するなら、計算や比較をできるようにならないと不安

大事な給料や貯金を使って、資産運用をはじめるからこそ、しっかりリスクも理解して始めたいですよね。

でも、資産運用に関係する資格を取ったからといって失敗しないとは限りません。

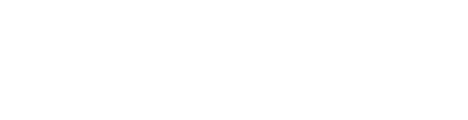

資産運用は一般的に、長期で分散することが1番低リスクで資産を増やしやすいと言われています。

先延ばしにすることは、使える時間が減り、リスクを増やして税金を減らせるチャンスを減らすことになりかねません。

手軽に、でも中立な立場から、資産運用の意味や知識を学ぶ方法としては、セミナーもあります。

例えば、2002年から中立的な立場で、マネースクールを開講しているファイナンシャルアカデミーなら、無料で3時間で、資産運用のことを学べます。

「まずはさっとお金の知識を学んでみて、本当に資産運用のため資格の勉強が必要だと思えば始める」というのが、あなたにとっての資産運用のリスクを最小にすることにつながるでしょう!