- ヘッジファンドってどんな投資?

- 海外では有名らしいけど日本でも投資できる?

- 国内のおすすめのヘッジファンドが知りたい!

この記事を読んでいるあなたは、ヘッジファンドを始めてみようか迷っているのではないでしょうか。

結論、投資初心者はヘッジファンドに手を出すことはおすすめしません。

投資の中でもハイリスク・ハイリターンな資産運用である「ヘッジファンド」は欧米諸国では富裕層を中心に頻繁に利用されている投資手法です。

初心者でも驚異的な利回りを実現できるヘッジファンドもありますが、残念ながらその大半が投資詐欺まがいの商材です。

ネットで検索しても、情報が全くヒットせず本当に安心できる会社なのかわからない場合が多いです。

ハイリスクで運用方法がブラックボックスのヘッジファンドを選んでしまい、大金を騙し取られるなんてことも。

投資初心者は、リスクの高いヘッジファンドより知識がなくても運用することが可能なウェルスナビなどを利用することをおすすめします。

この記事では、あなたが大損をしないための信頼できるヘッジファンドの選び方について徹底的に解説します。

読み終えれば、あなたにあった信頼できるヘッジファンドを見つけられるようになるので、ぜひ参考にしてみてください。

1. ヘッジファンドは売り・買い両方のポジションを持ち「絶対リターン」を目指す投資

ヘッジファンドはもともと1949年にアメリカのフォーチュン誌で記者だったアルフレッド・W・ジョーンズ氏が考えた投資手法。

「ロングポジション(買い)」と「ショートポジション(売り)」の両方を持つことで、絶対リターンを目指す投資手法を考えたことが始まりです。

ヘッジとは「hedge」(リスクを回避する)という意味で、もともとは資産をコントロールするという意味でした。

しかし時代と共に、いつしか「ハイリスク・ハイリターン」の投資手法を指す代名詞にもなっていったといいます。

2020年4月の日興証券のデータによれば、日本のヘッジファンドの総資産運用残高は2兆665億ドル(約217兆円)で、日本でも投資手法のひとつとして選ばれる機会が増えています。

1-1. 投資信託とヘッジファンドの違いはお金の集め方

証券会社を経由して購入できる投資信託との大きな違いは、お金の集め方が大きく異なるという点。

投資信託は「公募投信」と言って誰でも購入できるのに対して、ヘッジファンドは「私募投信」といって機関投資家や富裕層など人を絞って運用しています。

ヘッジファンドがハイリスク・ハイリターンな投資をできるのは、私募投信によってお金をあつめていることが理由の1つ。

公募投信で集めると一般の出資者が多数いるため、なるべく損失を出さないように、相場の動きに合わせて運用することになります。

一方で私募投信の場合は、最初からハイリターンを求める出資者が大多数なので、比較的に自由な運用が可能で、相場の上げ下げに関係なく利益を得られるように。

相場にとらわれず積極的に運用することによって、より利益性を重視した投資ができるようになるのです。

またヘッジファンドは私募投信でお金を集めているので、証券会社経由で投資することができません。

基本的にはヘッジファンドと直接コンタクトを取って、商品を購入していくという流れになります。

ただ最近ではヘッジファンドに対して投資できる「ファンドオブヘッジファンズ」や、同様の形式で運用を行うヘッジファンド型の投資信託も用意されています。

証券会社でもヘッジファンド関連の商品を購入できるようになってきている点も、日本で注目が集まってきている理由の1つでしょう。

[/open]2. ヘッジファンド選びに失敗しないための選定基準3つ

ヘッジファンド選びに失敗しないための選び方で気をつけるべき点は3つ。

ヘッジファンドは、普通の金融商品より高い利回りで運用できるというメリットがある一方で、蓋を開けてみたら詐欺業者だったということも少なくありません。

私募でお金を集めている以上、ネットで調べても情報がヒットせず、信用できる業者かどうかよく分からないことも多いです。

中には「確実に月利で数十%以上」など誇張した宣伝文句をしているファンドもあり、かなり怪しい業者がいるのも事実。

ここでは、ヘッジファンド選びで騙されないために、3つの意識すべき選定基準をご紹介しています。

各々ヘッジファンドを選定する上で非常に重要な要素なので、ぜひ覚えておきましょう。

2-1. 運用者の経歴・実績はあるか

ヘッジファンドを選ぶ際には、必ず運用する人の経歴・実績を把握しておくことが最優先事項です。

怪しいファンドかどうかを見極める際に指標となるのは、その会社の代表やファンドマネージャーの経歴・実績があるかどうか。

詐欺業者の場合、多くは金融業界での経験が全くなかったり、代表の名前を検索すると悪評が立っていたりすることも多いです。

運用者の経歴・実績は、面談の際に尋ねることもできるため、必ず把握しておくように心がけましょう。

2-2. 投資戦略に問題はないか

高いリターンを狙ってまとまった資産を預ける以上は、大きな損失を避けて運用していきたいはず。

リターンを重視しているとはいえ、投機的に一か八かの戦略で運用していくようなやり方は好ましくありません。

資産運用をしていく以上は、継続的に高い利益を保って運用していけるファンドの方が有用です。

ヘッジファンドは扱う金融商品や、手法なども柔軟なので、中にはかなりリスクの大きい運用手法を取っている会社もあります。

例えば国内で知名度のある「エクシア合同会社」では、FXでのトレードを主な運用手法として活用しています。

しかしFXのようなゼロサム・ゲームで勝っていくのはプロでも難しいので、長期的な視点で考えると、あまり安全性の高い手法とは言えないでしょう。

絶対収益を重視しているとはいえ、安定した投資手法でないと、長期的にお金を預けるのは難しいので注意が必要です。

2-3. 社員&サービスの質

ヘッジファンドでは基本的に一度ファンドの担当者と面談をしてから、資産を預けるかどうか決めることがほとんど。

私募投信である以上は、直接話し合って運用成績や投資手法を説明し、理解してもらった上で資産を預けてもらう必要があるためです。

実際に話し合う機会は必ずあるので、社員の方がどんな人なのか、信用できそうかなどを判断することはできます。

話した時に、担当者が自身の経歴や会社の実績に対して口を濁したり、信頼できないバックグラウンドだったりする場合は注意すべきです。

また資産を預けてからも、社員の対応が微妙だったり、サービスの質に疑問が残る場合は、運用を続けない方が賢明でしょう。

3.【2021年最新】おすすめの国内優良ヘッジファンド5選

今回は2021年現在、国内の優良ヘッジファンド5つを紹介しました。

それぞれ特徴的なヘッジファンドなので、ぜひ比較表など参考にして選定してみてください。

| 手数料 | 投資先 | 平均利回り | |

|---|---|---|---|

| ひふみ投信 | 信託報酬 年率0.98% | 国内成長企業株式 | 約17%(10年) |

| BMキャピタル | 契約手数料5%+信託報酬6%+成功報酬 運用益の50% | 国内バリュー株式 | 約10% |

| フロンティアキャピタル | 面談時に説明 | イランを中心とした新興国株式 | 約16% |

| ベイビュー・アセット・マネジメント | 信託報酬 年率2.31%+成功報酬 22% | 商品によって異なる(日本・米国が多い) | 商品によって異なる |

| アズカル・アセット・マネジメント | 面談時に説明 | 米国債権、インド株式、ベンチャー企業株式 | 約12% |

3-1. ひふみ投信

| 手数料 | 投資先 | 平均利回り |

| 信託報酬 年率0.98% | 国内成長企業株式 | 約17%(10年) |

「日本を根っこから元気にする」をコンセプトに、日本の成長企業を中心に投資しているひふみ投信。

「投信」と名前がついているものの、公募型ではない直販の金融商品なので、実質的にヘッジファンドとして扱われています。

2008年から資産運用を開始しており、当初から成長企業に柔軟に投資していくことで、かなり高いパフォーマンスを出して話題となりました。

また2017年には「カンブリア宮殿」に出演したことでも話題を集め、国内でもかなり有名なアクティブファンドに成長しています。

ひふみ投信の強みは、利回りもさることながら、その透明性の高さ。

ヘッジファンドは独自の運用手法を取って、高い利回りを目指していくため、本来運用手法を公に公開しないファンドが多いです。

しかしひふみ投信では、運用レポートも毎月2回HPで公開しており、かなり信頼できるという点が魅力的。

代表の藤野英人氏は

- 野村アセット・マネジメント

- JPモルガン・アセット・マネジメント

- ゴールドマン・サックス・アセット・マネジメント

を渡り歩いてきたカリスマファンドマネージャーであることからも、信頼と実績のある企業であることは間違いありません。

透明性・運用実績・代表の経歴どれをとってもトップクラスのヘッジファンドなので、非常におすすめです。

3-2. BMキャピタル

| 手数料 | 投資先 | 平均利回り |

| 契約手数料5%+信託報酬6%+成功報酬 運用益の50% | 国内バリュー株式 | 約10% |

ひふみ投信と同様に2008年から運用を開始している日本の老舗ヘッジファンドの「BMキャピタル」。

国内ではかなり有名なヘッジファンドの1つで、その「マイナスを出さない運用」で投資家から絶大な信頼を得ています。

主要メンバーは東大・京大などの一流大学を卒業した、外資系投資銀行で勤務経験のあるプロフェッショナルばかり。

運用手法も国内におけるバリュー株投資を中心にしており、コロナショックの局面でも暴落させなかったことで更に信頼を集めました。

ただ手数料が若干ネックで、成功報酬に関しては運用益の50%ほど取られることもあるようです。

詳細は面談の際に質問することができるので、ぜひ積極的に質問しておきましょう。

3-3. フロンティアキャピタル

| 手数料 | 投資先 | 平均利回り |

| 面談時に説明 | イランを中心とした新興国株式 | 約16% |

日本ではかなり珍しい投資先で運用していることで有名なのが、フロンティアキャピタルです。

「フロンティア(Frontier)」という名前の通り、未開拓の新興国などを中心に投資しており、成長度数の高い国に投資して運用しています。

通常はイランへの資金送金の困難さや、外国人投資家に対する規制の厳しさから日本からイラン株式に投資しているヘッジファンドはほとんどありません。

しかしファンドマネージャーはもともと外資系投資銀行出身で、イラン株を中心に早くから投資していたことからイランへの投資が可能なようです。

イランは成長中の新興国で、2019年の株式市場では、テヘラン証券取引所は、投資収益率1位にも輝いています。

トランプ大統領によるアメリカの経済制裁で落ち込んでいましたが、大統領が変わったことで今後は制裁が緩みことも期待されています。

ブラックボックスになっている情報は多いものの、連絡すれば担当者に話を聞けるので、ぜひ一度詳しい話を聞いてみましょう。

3-4. ベイビュー・アセット・マネジメント

| 手数料 | 投資先 | 平均利回り |

| 信託報酬 年率2.31%+成功報酬 22% | 商品によって異なる(日本・米国が多い) | 商品によって異なる |

ベイビュー・アセット・マネジメントは1998年に創業した日本の独立系資産運用会社。

もともとはアメリカのRS Investmentから支援を受けていましたが、代表の八木健氏がMBOする形で独立しています。

過去22年の歴史があり、代表やファンドマネージャーなどの顔が見える運用を心がけて運用しているため透明性は高いです。

主に扱っているのは年金基金や機関投資家などの大口顧客ですが、個人投資家に向けても私募ファンドを用意。

米国が起源のだけあって、日本と米国の株式投資商品が多く、他の企業との連携した商品も豊富に取り揃えています。

3-5. アズカル・アセット・マネジメント

| 手数料 | 投資先 | 平均利回り |

| 面談時に説明 | 米国債券、インド株式、国内成長企業株式 | 約12% |

2005年に運用を開始したアズカル・アセット・マネジメントは、国内大手金融機関での運用経験のあるプロが集まって設立されました。

代表の稲葉真行さんは野村證券での勤務経験もあり、かなり信頼できるファンドマネージャーであるということが分かります。

投資戦略は統計学を駆使したアービトラージ戦略で、リスクを抑えつつも効果的な運用が魅力的。

また国内株に関しては、かなり定評があり、大手金融機関での経験のあるアナリスト達が積極的に運用しています。

10名の役職員からなる少数精鋭組織だけあって、出回っている情報は少ないですが、信頼に足る組織である点では安心できるでしょう。

4.【2021年最新】世界的に有名なヘッジファンド3選

ヘッジファンドへの投資を検討している方の中には、海外ファンドに興味を持っている方も少なくないはず。

2020年に世界でリターンの金額が多かったヘッジファンドTOP3は以下の3社です。

| 1位 | Tiger Global | 104億ドル(約1兆700億円) |

| 2位 | Millennium | 102億ドル(約1兆900億円) |

| 3位 | Lone Pine | 91億ドル(約9600億円) |

世界クラスになると、1年のリターンが小国の国家予算にも匹敵するほどで、さすがは世界中の機関投資家や富裕層が投資しているだけありますね。

ただ海外のヘッジファンドで資産運用するのは、主に2つの理由で、出資すること自体が難しいです。

- 最低出資金額が1億円以上のことが多い

- 英語でコミュニケーションを取る必要がある

まず出資金額が日本のヘッジファンドよりも高額であることが多いので、相当な資金力がないと出資することすらできません。

そもそもが富裕層向けの投資商品なので、相応の資金がないと相手にしてもらえないこともあります。

また基本的に英語でコミュニケーションを取ることになるので、英語が話せない方の場合は、やり取りを面倒に感じることもあるでしょう。

基本的に海外ヘッジファンドは相当お金に余裕がない限りはおすすめしません。

先述したように国内にも素晴らしいヘッジファンドは沢山あるので、まずは国内のヘッジファンドに目を向けてみてはいかがでしょうか。

まとめ|初心者はヘッジファンドよりもロボアドバイザーから始めてみよう!

ヘッジファンドは、相場に対して柔軟に投資することによって、普通の金融商品よりも高いリターンを狙うことができます。

もちろん潤沢に資金がなければ、そもそも投資できませんし、それなりにリスクを負う可能性もあるので注意が必要です。

中には初心者でも驚異的な利回りを実現できるヘッジファンドもありますが、その大半が投資詐欺まがいの商材なので、手を出すこと自体おすすめできません。

ヘッジファンドに投資するだけの資金がないのであれば、まずはロボアドバイザーなどのように少額からコツコツ始められる投資の方がおすすめです。

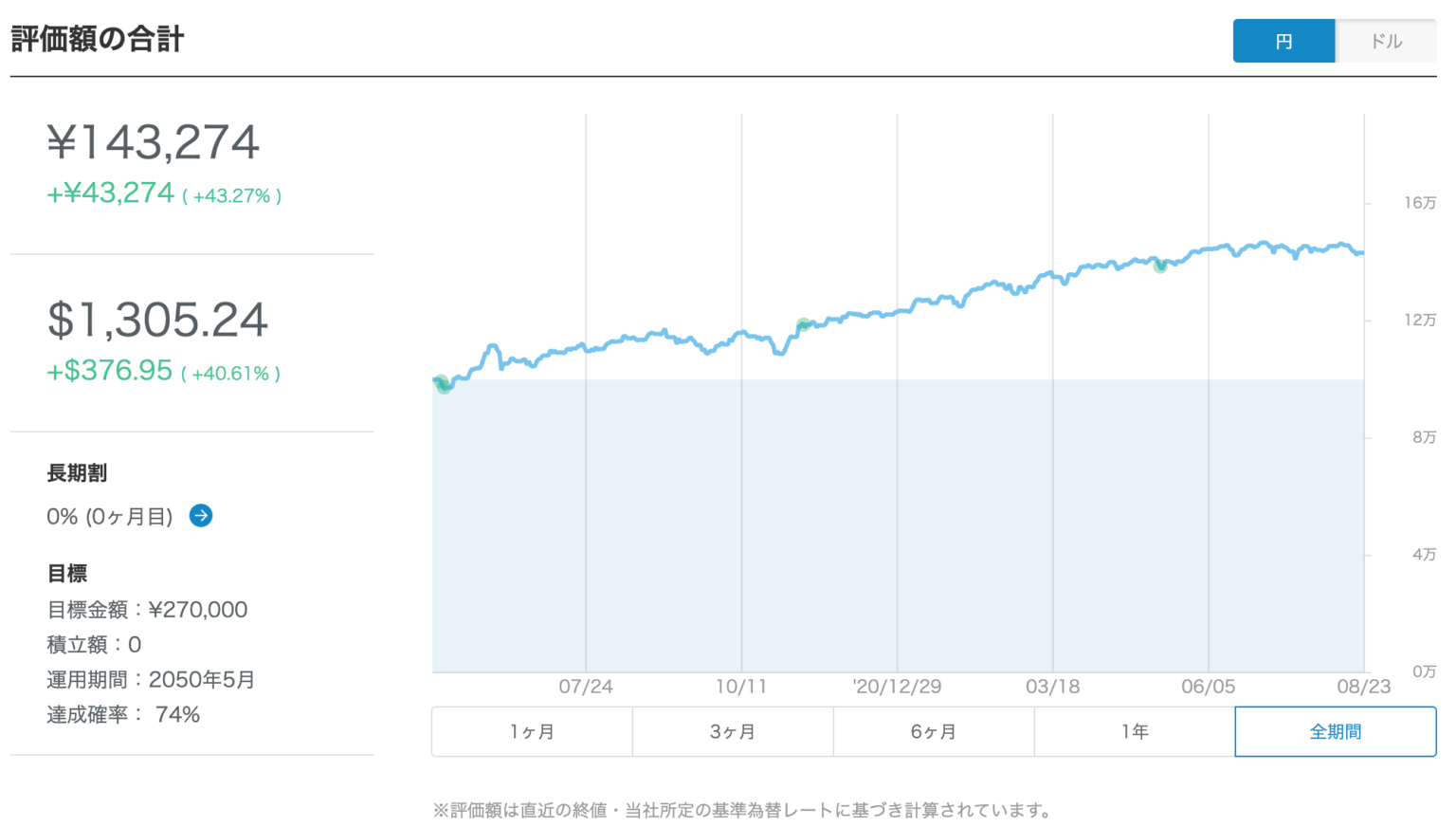

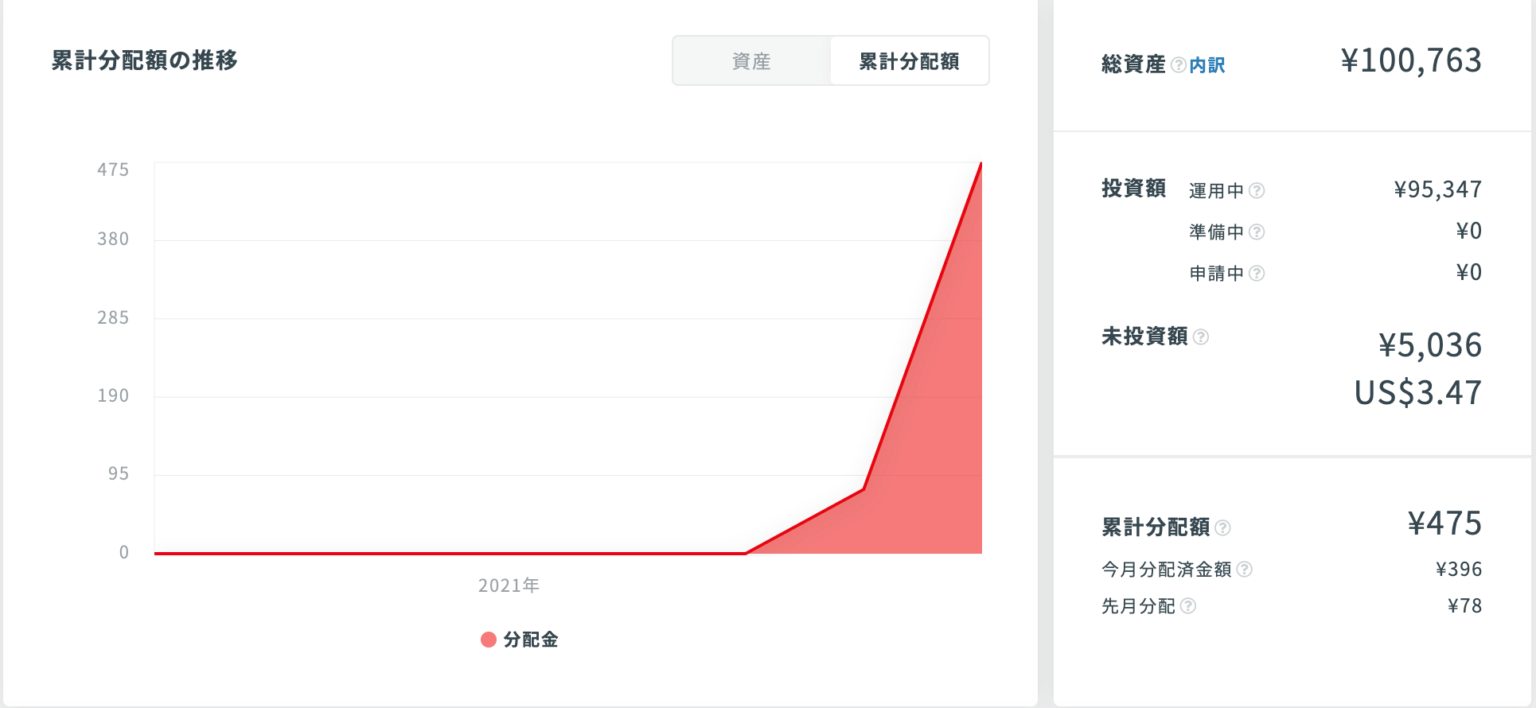

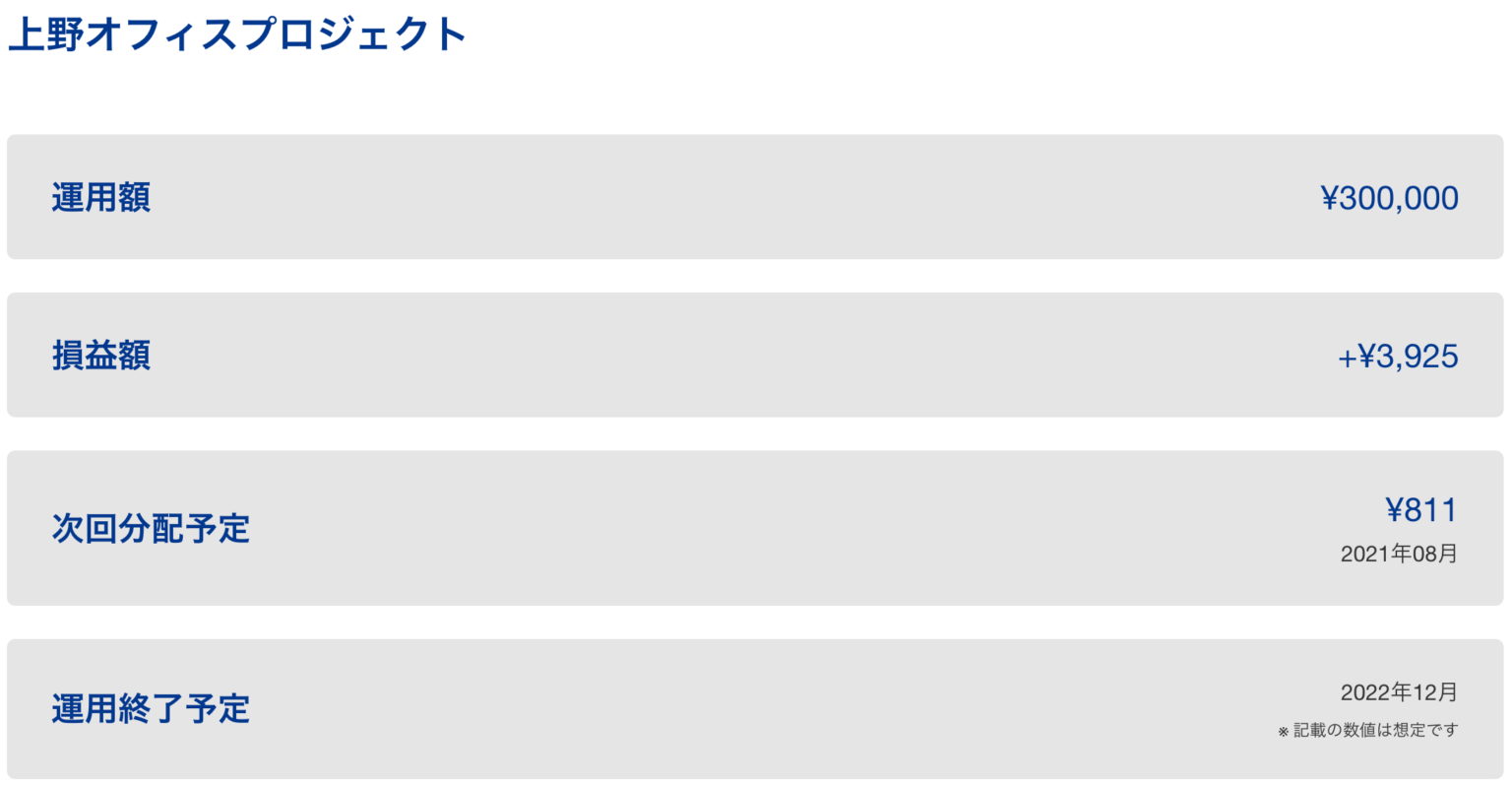

ウェルスナビが運営するロボアドバイザーならAIが勝手にあなたの資産を最適に運用してくれるため、忙しい人でも運用しやすいのがメリット。

月々少しずつ積立できるプランもあり、低リスクでコツコツお金を増やしていくことができるようになります。

どれだけ資金があっても、資産運用を行ったことがなければ、いきなりヘッジファンドに投資するのはリスクが高すぎます。

まずは安定して運用できるロボアドバイザーなどの金融商品でコツコツ資産を運用してみてはいかがでしょうか。