- 海外積立投資って利回りが高いと言われてれるけど本当?

- 違法や詐欺などの記事もあるけど大丈夫?

- 月1万でリスクが少なそうだから、投資して大丈夫?

- 学資保険と同じぐらい貯めることは本当に可能?

- 長期積立投資をするなら国内ではなく海外?

インベスターズトラストは、オフショア積立投資と言われるもので、海外の積立投資です。

結論、インベスターズトラストは金融商品としてあまりお勧めしません。

理由としては、投資家の損が大きい仕組みになっているから。

一見、良さそうな金融商品のため多くの投資初心者の方が騙されています。しかし、きちんと調べていくと危険が沢山転がっています。

多くの投資初心者が投資の仕組みを理解せず「なんとなくよさそうかも」という曖昧な判断で投資をしてしまうため、後悔している人が増加しているのです。

実際、2年での解約率はかなり高いものになっています。

インベスターズトラストの隠れたからくりを理解して、自分が本当に投資すべきなのかを考えてみてください。

- インベスターズトラストは投資上級者向け

- インベスターズトラストは信頼性もあるが紹介者は信頼できない

- ほったらかし運用で稼ぎたい人は「ウェルスナビ」がオススメ!

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

IPOラボからウェルスナビで口座開設をすると、タイアップ特典として1,000円プレゼント!*

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

1.インベスターズトラストは2002年設立の海外積立投資サービス

インベスターズトラストという言葉を聞いても、「金融商品名」か「金融商品を取り扱っている会社」なのかすら判断つかない人も多いはず。

インベスターズトラストとは一体どういうものか?ということを紹介していきます。

インベスターズトラストは、キューバの南に位置したケイマン諸島に拠点を置く金融機関です。

2002年設立と後発ではあったものの、2021年の現在で世界40カ国で事業展開しています。

現在の預かり資産額は約1300億円で、オフショア積立投資商品(=タックスヘイブン)を販売する業務がメイン。

日本国に住んでいる場合、正規代理店である20社のどこかを介して契約する事になります。

理由としては、日本の法律上、日本人は直接インベスターズトラストと契約することが禁止されているから。

そのため、代理店や紹介者の見極めがかなり重要になります。

| 通貨 | ドル USD ($) |

| 投資期間 | 5年、10年、15年、20年 |

| 最低投資額 | 5年契約は月額200ドル10年以上なら月額100ドル |

| 初期期間 | 2年間 |

| 無料引き出し | 初期期間終了後、USD1,200以上の残高があれば可能 |

| 減額 | 初期期間終了後可能 |

| 元本確保 | 10年プラン:100% 15年プラン:140% 20年プラン:160% |

| ロイヤリティーボーナス | 10年経過:7.5% 15年経過:7.5% 20年経過:5.0% |

- エボリューション (Evolution)

- プラチナプラン (Platinum)

- S&P 500 インデックス元本確保型商品(S&P 500 Index)

- 確定利回りポートフォリオ(Fixed Income Portfolio)

- アクセスポートフォリオシリーズ(Access Portfolio)

1-3.インベスターズトラストの信頼性

結論から言うと、インベスターズは運営会社自体の信頼性は2点で評価されています。

インベスターズトラストは、顧客から預かった資産をバンク・オブ・アメリカという全米でもトップクラスの信託口座で管理される体制となっています。

バンク・オブ・アメリカは、全米でも業績が安定している銀行のため、顧客としては安心してお金を預けることができます。

理由としては、もし銀行が倒産してしまうと、せっかく運用していたお金が水の泡になる可能性があるから。

「信託銀行が倒産しても、預けたお金は返ってくるのでは?」と思ったあなた。注意です!

勘違いしないでください。

前提として、お客様の資産を分別管理することは義務です。そのため、倒産しても預けたお金は保全されます。

しかし、「保証額」は決まっています。約1000万円ほどしか返ってきません。

インベスターズトラストのように長期投資をする場合、1000万円以上預けるはず。となると、銀行が潰れると圧倒的に損をすることに。

そのため、できるだけ業績が安定している銀行に預けたほうが顧客のお金は安全です。

だからこそ、インベスターズトラストはバンク・オブ・アメリカという全米でもトップクラスの信託口座で管理されているため安心でしょう。

保険会社には格付け会社に依頼をして、評価をしてもらう格付けというものがあります。会社の財務の状況から判断し評価されるもの。

その格付けにて、アメリカの格付け会社であるA.M Best社からインベスターズトラストは、2018年に”A-“の格上げを受けております。

保険契約を継続していくための責務を十分果たしている保険会社へ与えられもので、安心してお金を預けれる会社と言えるでしょう。

格付けは、保険会社の市場シェアや販売チャネルの分散、保険金の支払い能力、高リスク資産の保有状況など、総合的に判断し評価すること。

最高値をAAA(トリプルエー)とし、Dまでのランクによって表されており、+(プラス)-(マイナス)の表示により、さらに細かくランクがわけられています。

他のオフショア投資の金融機関と比べ、設立数がかなり浅く信頼に劣る部分もあります。しかし、投資家の不安を払拭するための工夫はしっかりとされていますね。

2.インベスターズトラストを初心者にオススメしない理由3選

初心者にオススメしない理由は3つあります。

- 他の投資信託と比べ手数料が高すぎる

- 紹介業者が悪徳率が高く信頼できない

- 解約時のペナルティが大きい

結論から言うと、インベスターズトラストは解約時のペナルティが大きすぎるためおすすめできません。

そのため、ネット上での勧誘や友人からの紹介でインベスターズトラストへ投資しようと考えている方は要注意。

気軽に始めてしまうと、後で取り返しのつかないことになってしまうので、リスクについて詳しく説明します。

2-1.他の投資信託と比べ手数料が高すぎる

インベスターズトラストでは、「手数料が高い!」と「手数料が安い!」と主張する記事が2つあり結局どっちがいいの?となる人も多いはず。

結論、同じようなオフショア投資で比較をすると手数料が安いですが、他の投資信託と比較すると手数料はかなり高額です。

イメージをもつために、一度例を挙げて見て見ましょう。

| 年間管理手数料 | 10年プラン:2.0%15年プラン:1.7%20年プラン:1.1% |

| プラン手数料 | 5% |

| 年間ストラクチャー手数料 | 1.5% |

計算式

- 年間投資額:2400ドル(240ドル×12ヶ月)

- 年間プラン手数料:120ドル(10ドル×12ヶ月)

- 年間プラン手数料:5%(120ドル÷2400ドル=0.05%)

- 年間ストラクチャー手数料:1.5%(0.125×12=1.5)

最低投資額2万円/月で、20年プランの場合で考えます。

- 年間プラン手数料:5%

- 年間管理手数料:1.1%

- ストラクチャー手数料:1.5%

合計7.6%の手数料がかかることに。

一方で日本でS&P500連動型の投資信託を買う場合、手数料は約0.1%程です。

そのため、同じS&P500の連動型の投資信託でも、インベスターズトラストを使うと、手数料で760倍も損してしまう計算になります。

そのため、他のオフショア投資で比較すると手数料が安いと言えますが、

国内での投資信託と比較するインベスターズトラストの手数料は圧倒的に高いので注意しましょう。

手数料が高いと、手元に残る資産もその分少なくなります。そのため、海外で投資する目的をきちんと明確にしましょう。

2-2.紹介業者の悪徳率が高く信頼できない

インベスターズトラストを利用する際、日本人は紹介者を介して契約する必要があります。

理由としては、日本の法律上、直接勧誘することが禁止されているから。

そのため、インベスターズトラストを契約する場合は以下2つどちらかの契約になります。

- インベスターズトラスト⇔IFA(国内の正規代理店)⇔顧客

- インベスターズトラスト⇔IFA(国内の正規代理店)⇔紹介者⇔顧客

IFAとは「独立系ファイナンシャルアドバイザー」を指します。

内閣総理大臣の登録を受けて証券会社や銀行と業務提携を結び、株や債券、投資信託などの売買の仲介を行う金融商品仲介業者に所属する外務員のこと。

元銀行員の方が独立してなったケースが高く、顧客の希望に応じたファイナンシャルプランの案内、資産全体のアロケーションの提案、そして、提携している金融機関で取り扱っている最適な金融商品の売買の仲介を行います。

資産運用に関しては、具体的な商品の選別、売買の仲介、アフターフォローまで長期にわたりサポートします。

よく間違われるのが、FP(ファイナンシャルプランナー)

ファイナンシャルプランナーは、顧客の希望するライフプランを実現するために、総合的なマネープランを提案することを主たる業務にしています。

しかし、金融商品仲介業や投資助言代理業ではないため、具体的な商品名を挙げて勧誘することはできません。

そのため、「金融商品を取り扱っている金融機関と提携しているのがIFA、していないのがFP」と覚えておくとよいでしょう。

IFA(国内の正規代理店)と直接やりとりする場合であれば、比較的安心して任せることが可能。

しかし、紹介者と呼ばれる人と契約してしまうと高確率で損する可能性が出てきます。その例として、契約後に紹介者と連絡がとれないという事態が。

理由としては、IFA(国内の正規代理店)と紹介者の間で紹介料が支払われる仕組みになっているから。

紹介者は、IFAに契約者を紹介すると、紹介料として「積立金額×積立期間」の額がもらえます。また、長期プランの方が紹介料は高く設定されることに!

例えば、月5万プラン×25年の積立であれば125万円ほど入ってくることに。つまり、紹介業者は紹介手数料目当てのお金儲けのためにしている人が多いのも事実。

そのため、やたらと長期プランでおすすめしたり、投資額を月5万円以上でオススメする人は注意です。

代理店選びはすごく重要になりますね!代理店の見極めができないと、困った時や不安な時に頼れない未来が。そうなると、安心してお金を投資できず高確率で解約するはめに、、、

2-3.解約時のペナルティが大きい

インベスターズトラストは、途中解約すると損する未来しか待っていません。

理由としては、途中解約や減額をすることでボーナスを受けることができなくなるから。

悪徳業者の例として、例えばこのようなことを言ってきます。

- 2年目以降は、積立額を減額することが可能

- 2年目以降は、積立停止できます!

- 2年目以降は、一部引き出しもok!

やたらと、2年目以降なら自由と謳ってきます。しかし、注意です!

2年目以降であっても、契約が満期にならない限り、途中解約、減額、引き出しをすると全てのボーナスを受けることができなくなります。

つまり、メリットのように言われているロイヤリティーボーナスや160%の元本確保は

「最初に決めた金額について減額や停止、引き出しをしない場合にボーナスは適用される」という前提が隠されているのです。

そのため、途中解約、減額、引き出しをしてしまうとメリットではなく、むしろ、デメリット。悪徳業者の甘い言葉に騙されないようにしましょう。

悪徳業者は、お金儲けのために知識が少ない投資家を甘い言葉で騙してくる傾向が高いです。

悪徳業者にあたると、海外積立難民の仲間入りに。紹介業者から裏切られるということは良くあるんです。怖いですね。

将来、何が起こるかはわかりません。それにも関わらず、積立額の減額や解約でボーナスがゼロになり、リターン額が少なくなることは、リスク高すぎます。

長期のお付き合いになるため信頼できない紹介業者なら、大事なお金を預ける必要はないでしょう。

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

平気で人のお金を騙すような悪徳業者にひっかからないように、解約の案内はされているかはきちんとチェックしましょう!

3.インベスターズトラストで損する人の特徴3選

インベスターズトラストで損する人の特徴は3つあります。

- お金を引き出す可能性がある人

- 元本確保という言葉に安堵している人

- 投資においてのリターンとリスクを数字で理解していない

インベスターズトラストでは、紹介業者の選定を失敗して後悔している人は多いです。

しかし、投資をする前からインベスターズトラストと相性がよくない特徴の人は分かっています。

当てはまっているのにも関わらず、契約をさせようとする悪徳業者もいるため、当てはまる人は注意しましょう。

3-1.お金を契約途中に引き出す可能性がある人

契約途中に、投資している口座からお金を引き出そうと予定している人は注意です。

恐らく、紹介会社に「2年目以降は引き出してOK」と言われて引き出すつもりでいるのでしょう。

しかし、お金を引き出すとボーナスを受け取る事ができなくなります。インベスターズトラストで投資するにあたり、ボーナスは重要。

ボーナスがあるからこそ、手数料が安くなりもらえる額が増えるのです。しかし、ボーナスがなくなると最終的にほぼ手数料で投資額が消えていきます。

そのため、契約途中でお金を引き出すと投資している意味がないに等しいです。

だからこそ、月々の投資をほったらかした状態でいることができるような、金銭的余裕がある人のみインベスターズトラストを利用するようにしましょう

3-2.元本確保という言葉に安堵している人

日本人は元本確保のような、守られた言葉にすごく弱いです。

紹介者から、「元本は確保されるので安心してください!」とあたかもメリットかのように言われ、安堵していた人は注意です。

理由は、契約満期まで解約や引き出し、減額をしなかった人に限るという前提が隠れているからです。

加えて、たとえ契約満期まで投資したお金に触らなくとも、インベスターズトラストは海外の長期積立投資のため為替が影響されます。

そのため、投資として積み立てた額がそのまま返ってくるのではなく、時価で支払われます。もしかすると、為替の影響を受け積立額より少ない保証になる場合もあるため理解しておきましょう。

大切な部分を言わず、だましてくる紹介者もいるため、しっかりと勉強することが大事です!

元本確保とは、為替の影響が出てくるもの。

そのため、預け入れたお金は手数料や税金が差し引かれたり、途中で解約すると目減りする可能性があります。

一方で元本保証とは、積み立てた額がそのまま返ってくるもの。

預金や貯金のように、手数料を引いても、税金が差し引かれても、途中で解約したとしても、運用期間すべてにわたってはじめに預けた資金より目減りすることがないマネー商品。

3-3.投資においてのリスク・リターンを数字で理解していない

投資は数字で安全か安全でないかを判断する必要があります。

理由としては、数字で判断しないということは「なんとなく」という根拠のない状態で大金を払っている事になるから。

「オフショア投資の仕組みを理解していなかった」

「リスクやデメリットをきちんと理解していなかった」

事実、大半の人がきちんと契約内容を理解せず契約してしまい失敗しています。

とはいえ、投資を検討する皆さん側からすると、恐らくどれだけ調べてもわからず「えいや!」という勢いで購入してしまうのでしょう。

でも実は、簡単に分かるのです。一度、手数料の高いインベスターズトラストからS&P500に投資することと、国内からS&P500に投資することを比較してみましょう。

- インベスターズトラストで月2万×20年間積立投資した場合

480万(月2万×20年)×160%(元本確保)=768万円

- 日本で月2万×20年間積立投資した場合

480万×6.9%のリターン=1009万円

※リターン6.9(年7%リターン-0.1%の手数料)

計算して見ると、国内から投資した方が圧倒的に手元に残る資産の量が多いですよね。計算をしていれば、損をする確率を減らせます!

それでも、計算がわからない!できない!という方は、リスクが少ない商品で練習してからリスクが高い商品に挑戦してみると良いでしょう。

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

ひとつでも当てはまる人は、注意!自分の資産が無駄にならないように、よく考えてから行動しましょう。

まとめ|インベスターズトラストをするなら手数料が安い日本から

- 分散投資が目的でない限りインベスターズトラストは危険

- インベスターズトラストは手数料高いので注意

- 紹介者から騙されている前提で、話を聞くこと

- インベスターズトラストは契約満期まで触れない!触った時点で積立失敗

分散投資が目的でない限り、投資初心者はインベスターズトラストを利用するのはオススメしません!

理由は、海外積立投資だと税金対象、手数料高く、途中で減額などができないなど損が多いから。

投資は、仕組みを理解していないとばくちと同じくらい危険です。自分自身の資産を守るためにも、投資になれてきてから海外投資をしましょう。

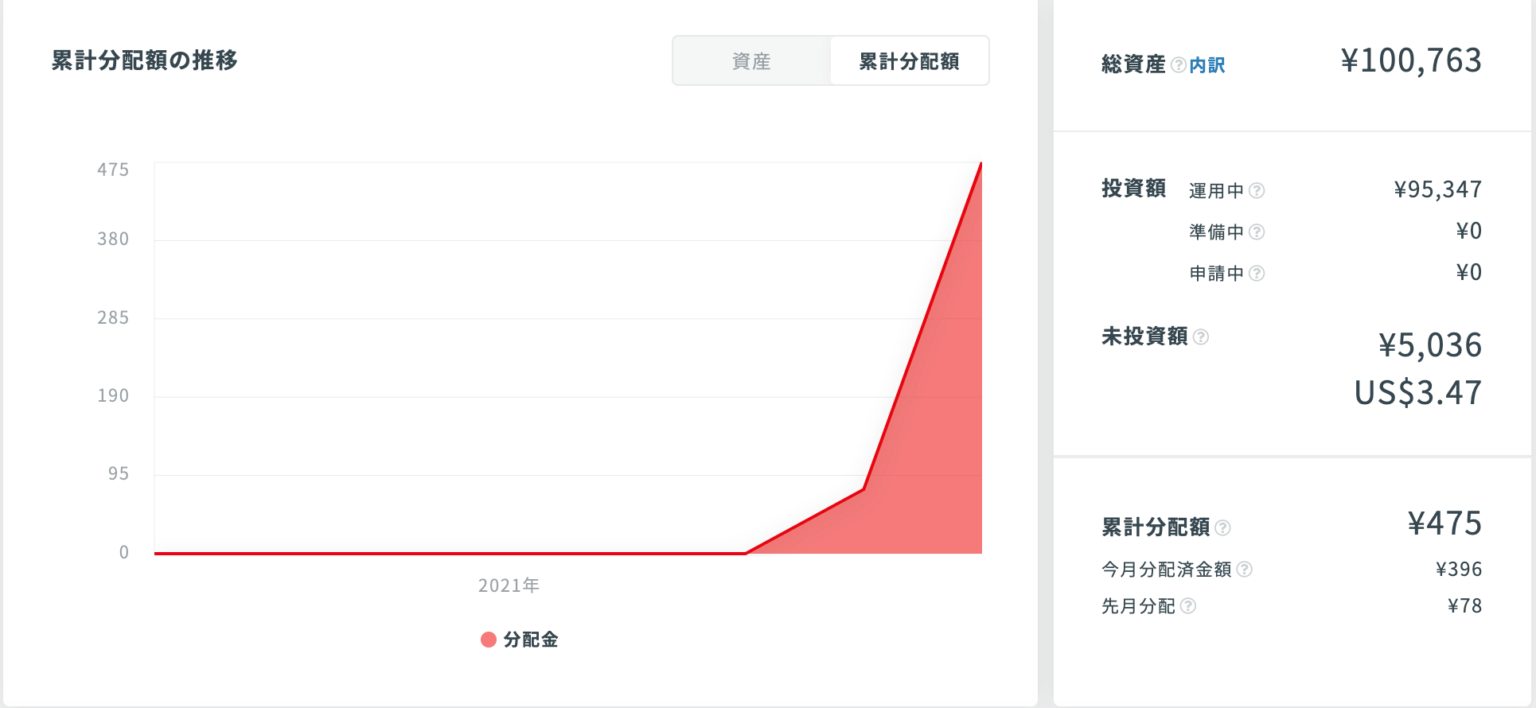

投資初心者は、ほったらかしでリスク低く運用ができる「ウェルスナビ」を使うのがオススメ。

知識のない投資初心者や時間に余裕がない会社員でも1万円から勝手に運用してくれます。

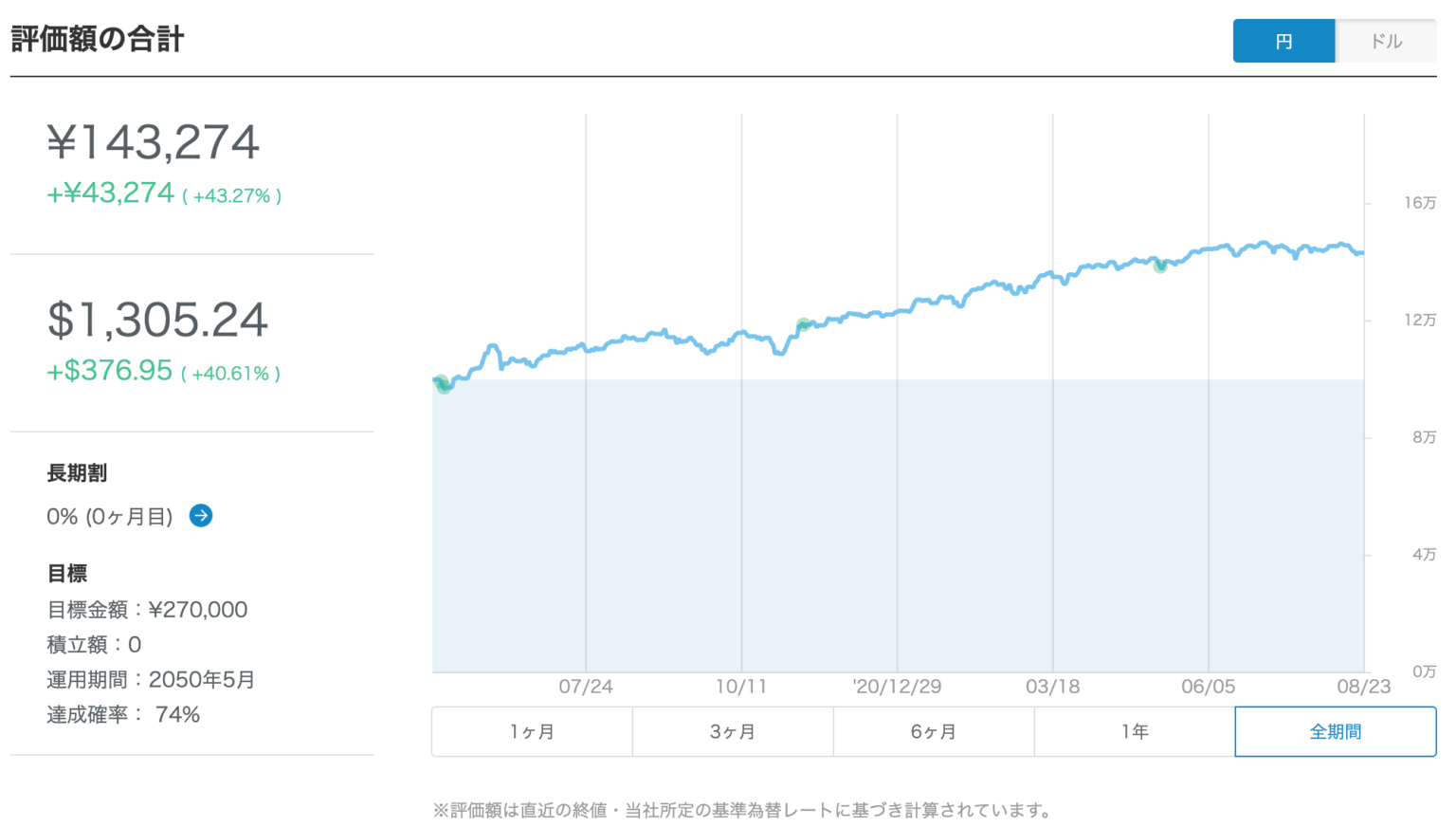

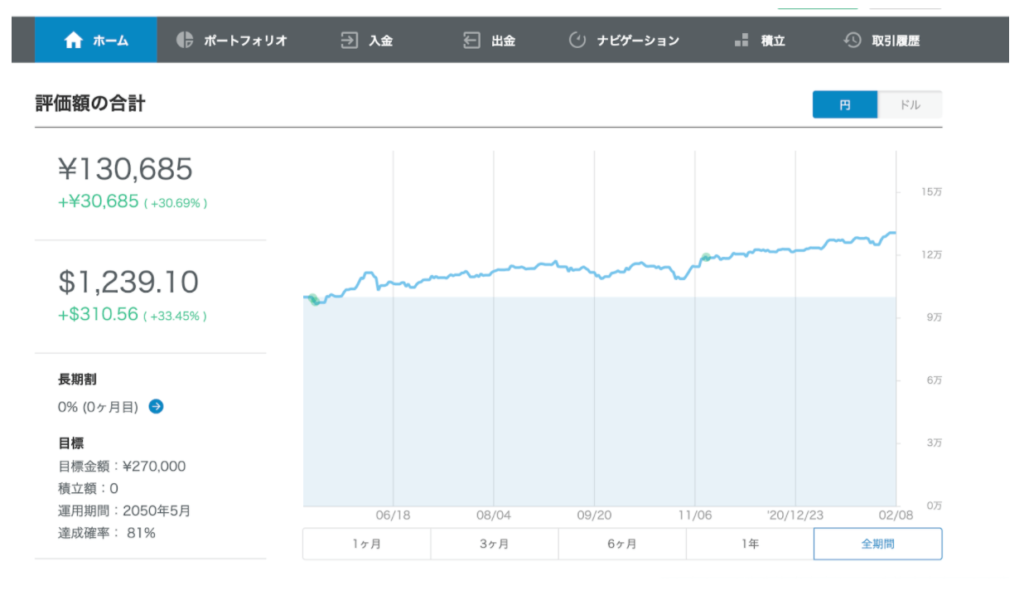

筆者である私自身も10万円を3ヶ月運用してみた結果、半年ほどで+3万円の利益を出しています。

手数料は預かり資産の1%(現金部分を除く、年率・税込1.1%)。3000万円を超える部分は0.5%(現金部分を除く、年率・税込0.55%)と低く専門知識も必要ないため、着実に資産を増やしていきたい人には強くオススメします。

ローリスクローリターンからはじめ、徐々に資産を形成していきましょう!

あなたの未来が少しでも余裕があり、明るくなることを祈っています。

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください