「マネックスアドバイザーって何?」

「使っている人の評判や評価は?」

「他のロボアドバイザーと比較してどうなの?」

「実際どんな実績があるの?」

この記事を開いたあなたは、マネックスアドバイザーを始めようか迷っているのではないでしょうか。

結論、マネックスアドバイザーは投資の知識はあるが未経験な人、ある程度の投資経験者におすすめのサービスです。

マネックスアドバイザーのロボアドはあくまで運用プランをアドバイスしてくれるだけなので、運用は自分でする必要があります。

自分で運用する分、手数料は年0.3%とロボアドバイザーの中では破格です。

しかし、株価が暴落した時なども全て自分で調整しなければならないので、投資初心者が売買の判断をするのは非常に難しいと言えます。

投資初心者は、運用まで自動で行なってくれる「ウェルスナビ」などのロボアドバイザーを利用した方が良いでしょう。

この記事では、ネット上の評判を徹底的に調査して分かったマネックスアドバイザーのメリット・デメリットをご紹介します。

最後まで読むことで、自分がマネックスアドバイザーを利用すべきかどうか、利用するにしてもどのようなことに注意しなければならないのかを知ることができるでしょう。

- マネックスアドバイザーは投資経験もしくは投資の知識がある人におすすめ

- 自分で運用する必要があるが、手数料が圧倒的に低い

- 投資初心者は運用までしてくれる「ウェルスナビ」を利用するのがおすすめ

1.マネックスアドバイザーならAIのアドバイスを受けながら自分で銘柄を買って運用できる

マネックスアドバイザー(以下、マネアド)は、マネックス証券が提供しているロボアドバイザーサービス。

投資一任型のロボアドバイザーサービスとは違い、AIから助言をもらいながら投資判断は自分が行います。

金融市場の動向によって、自分で運用プランを変更・調整することができ、投資の中級者・上級者でも利用しやすいです。

世界最大の資産運用会社であるブラックロック・ジャパンのテクノロジーとAIを駆使した質の高い投資ができるとされています。

しかし、マネアドはウェルスナビやテオ等の投資ロボアドバイザーの中では後発組。

マネアドについてのメリットやデメリット、他サービスとの比較、始め方について紹介します。

2.マネックスアドバイザーのリアルな口コミ・評判・体験談

ネット上をくまなく探し、マネックスアドバイザーについての良い評判・悪い評判を抜粋しました。

中には実際のユーザーにしか分からないリアルな口コミ・体験談もあったので、マネックスアドバイザーの利用を考えている人はぜひ参考にしてください。

2-1.マネックスアドバイザーの良い評判・口コミ

Twitterでの意見

ON COMPASSとマネックスアドバイザーがついにプラ転しました! 最近の上昇はすごい! みんな狂ってやがる!

Twitterでの意見

マネックス証券のマネックスアドバイザーに入れた5万円、運用から丁度一ヶ月で初めてプラスに

Twitterでの意見

ロボあど?分散ポートフォリオ作るなら、投信工房とマネックスアドバイザーがええんとちゃうかな。 手数料やすいし。

Twitterでの意見

ロボアドやけど、マネックスアドバイザーは5万円からつまめる。手数料が安ーい。貸株もできる。そして、なんと言うても 世界最大の資産運用会社・ ブラックロックの特別レポートが毎月読める。 なにー。興味津々。

実際に利益を上げている人もいるようですね。

Web上での意見

株式や債券の今後の見通し等の5つの質問に答えると、その回答内容に沿った運用プランが提示されます。提示された内容に従って商品の購入指示を出すと商品の買い付けが行われます。対象商品は複数の国内ETFですが、元々低い運用コストのものばかりのため、このロボアドバイザーも他のロボアドバイザーに比べると2分の1程度の運用コストしかかかりません。しかもETFを貸株に利用して貸株金利がもらえますので、実質的な運用コストはもっと低くなります。資産のリバランスを自動的に行ってくれるわけではありませんが、リバランスを行うほうが良いと考えられる場合はメールで通知されます。その内容に従ってリバランスを行う場合、数回のクリック操作で簡単にリバランスが実行できます。ほぼ自動的な運用が可能で、何より運用コストが低いのが魅力的ですので、今後も利用し続けます。

Web上での意見

ロボットアドバイザーは勝手に投資を決めてしまうイメージがあったんですけど、ここのは自分で投資できる部分もあるので選択肢が多いし、自由度が高いと思います。手数料が安いのも魅力的。0.3%っていうのは本当に安いコストだと思います。他のロボアドバイザーも色々試してみましたが、ここが一番手数料低いです。最低投資金額は5万円からなので、やりやすくていいなと思いました。ある程度人間も投資に参加しながらロボットアドバイザーがサポートしてくれる、ちょっとゆるい感じが気に入ってます。スマート積立という制度があって、自動で積み立ててくれるのでありがたいです。あと、ブラックロックのレポートが毎月読めちゃうのでお得です。

Web上での意見

以前からロボアドバイザーに興味があり調べたところ、マネックスアドバイザーは最低投資金額が他社よりも安かったため試して見ました。最初にいくつかの質問に答える必要がありましたが、その後はほとんどお任せで自動的に自分に合った運用法を提示してくれるため、かなり手軽です。利用料金自体も安いので、長期的な投資を考えている場合にはかなり助かります。ただし、あくまでもアドバイザーですので、最終的な選択は自分でしなくてはいけないので、全て任せっきりというわけではありません。

他のロボアドバイザーよりも手数料が安いのは好評のようです。

2-2.マネックスアドバイザーの悪い評判・口コミ

Twitterでの意見

#マネックスアドバイザー 運用395日です!

このロボアドは手数料 0.3%~と安いですが、人気のロボアドとはちょっと異なります

契約が「投資一任型」で無いので、

・できるのは助言のみ

・商品を売買できません

結局自分で売買しないとです。

その点は考慮が必要です。

手数料が安い分自分で運用しなければなりません。

Twitterでの意見

マネックスアドバイザー辞めようかな。手数料引き落としたのに、足りないってメールが来た…。間違いだったらしいが、こういう事があると信用ならねぇ…。

Web上での意見

マネックス証券でマネラップと悩みましたが、自分で資産運用をしたいということがあり、AIのアドバイスをもとに自分で決断をすることができるこのサービスを選びました。マーケットの動向をチェックしていないとAIのアドバイスが参考にならないのでチェックをする必要があります。AIをサポートにつけて資産運用を始める。というイメージで始められる人は向いていると思います。

あくまでA Iはサポートとして利用するのが良さそうです。

3.マネックスアドバイザーのメリット3選

マネアドは他サービスと違い、最低投資額や手数料が安いことがメリット。

他にも最終的な運用判断は自分で決められること、何回でも運用プランを変えられることなどが挙げられます。

3-1.【AIは提案するのみ】意思決定は自分ですることが可能

マネアドでは基本的に、提案された運用プランの売買は全て自分で行います。

自分で意思決定して運用するため安心できますし、投資の知識や経験をつけることができます。

マネアドであれば、マーケットの状況に合わせて臨機応変に投資をすることができるでしょう。

資産配分が大きく崩れた時は、手動でリバランスをする必要がありますが、それ以外は自動で運用してもらうことも可能です。

3-2.【業界最安】年0.3%と低コストで運用可能

一般的なロボアドバイザーで発生する利用料は年1%前後。

その一方、マネアドの運用に発生する手数料はなんと年0.3%です。

また、マネアドの投資対象はETF*。

マネアドの運営会社であるマネックス証券が提供している「貸株サービス」が利用できます。

つまりは、金利0.1%を受け取ることもできるということ。

手数料も低い上に金利も受け取れるロボアドバイザーサービスはマネアドだけです。

※ETFとは…投資信託のこと。投資信託とは、投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品のことを指します。

引用:一般社団法人 投資信託協会

3-3.何回でも運用プランを変えられるので、相場に応じた運用ができる

マネアドは市場の動きに合わせて、自分で運用プランを変更したり、資産配分を変更できます。

また、その回数も無制限です。

よって、ロボアドバイザーの手が介入しつつも自分で投資をしているという感覚があります。

ロボアドバイザーに頼りつつも投資経験が積めて、一石二鳥ですね。

4.マネックスアドバイザーのデメリット3選

マネアドのデメリットは3つ。

特に緊急時のリバランスは自分でしなければならないため、投資にある程度なれていないと、損失をより大きくしてしまうかもしれません。

マネアドのデメリットについて詳しく紹介します。

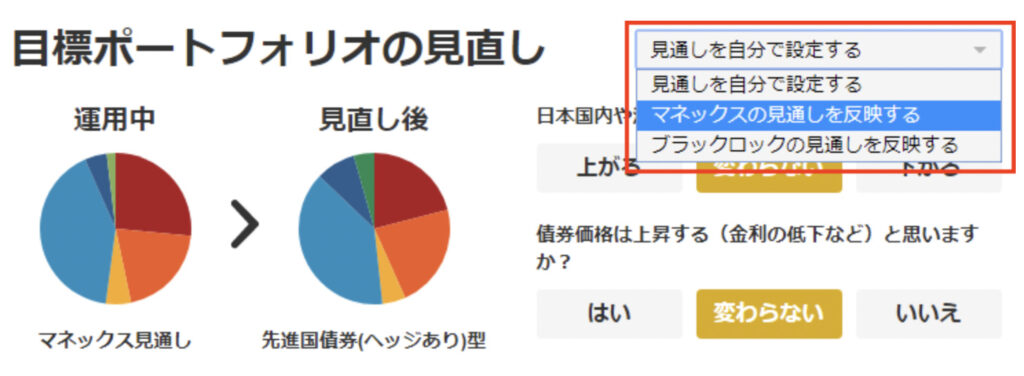

4-1.投資判断にあまり自分の意思を入れられない

マネアドはポートフォリオを自由にカスタマイズすることができる点が特徴です。

カスタマイズすることで、資産運用に自分の意思を介入させます。

しかし実際のところカスタマイズには制限があり、そこまで自由度は高くありません。

- 最大12問の質問に答え今後の見通しを設定

- マネックス証券所属のプロの見通しを反映

- 世界最大の運用会社であるブラックロックの見通しを反映

投資初心者にはありがたい制限かもしれませんが、中級者や上級者のとっては物足りないかもしれません。

4-2.緊急時のリバランスは自分で判断しなければならない

相場が大きく変わり、スマート積立だけでは調整することができなくなることがあります。

そのような事態になった際、資産配分が大きく崩れてしまった時には警告メールが来るようになっています。

簡単に言うと暴落が発生した時ですね。

そういった時に警告メールが届いたら、自分でリバランスをしなければなりません。

暴落時にリバランスを行うのは難しいことなので、投資初心者にとってはデメリットになります。

4-3.NISAやiDeCo等の非課税制度に対応していない

マネアドはNISAやiDecoに非対応です。

NISAとは、少額投資非課税制度のこと。

毎年120万円までの金融商品の購入が非課税になります。

iDecoとは、個人型確定拠出年金のこと。

毎月一定の掛金を積み立て、金融商品で運用を行うことで60歳以降に年金または一時金を受け取ることが可能となります。

株式や投資で受け取った利益は、そのうちの20%を税金として納めなければならないルールがあります。

NISA・iDeco等の制度は税金を軽くしたい人とってはありがたいですね。

しかし残念ながらマネアドは、これらの制度に非対応であることを覚えておきましょう。

ウェルスナビはNISAに対応したロボアドです!

少額で取引をしたい人におすすめです!

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

5.【徹底比較】マネックスアドバイザー・ウェルスナビ ・テオ

ロボアドバイザーを活用した投資サービスで有名な

どのサービスが自分の資産状況や運用に対する考え方にあっているのかわからず悩んでいる人も多いでしょう。

そこで、それぞれの特徴をまとめ比較してみました。

自身の資産運用に対する考え方、金銭的状況、好みを鑑みた上で最適な投資サービスを選択しましょう。

5-1.【10倍差】最低投資金額

| サービス名 | 最低投資金額 |

| マネックスアドバイザー | 5万円 |

| ウェルスナビ | 1万円 |

| テオ | 1万円 |

上記の図から、テオが最も少額から運用可能であることがわかります。

敷居が低いという点ではテオが最も優れていますね。

5-2.リバランスは個人の好みで決める

| サービス名 | リバランス |

| マネックスアドバイザー | 目標ポートフォリオから乖離するたび提案 |

| ウェルスナビ | 半年に1回 |

| テオ | 月に1回 |

複数の資産や証券に分散投資するポートフォリオ運用において、資産の再配分をリバランスといいます。時間の経過とともに相場が変動することで、当初決定した資産配分が変わっていきます。そこで、定期的にその資産配分の比率を当初の計画どおりに修正を行います。

引用:SMBC日興証券公式サイト

ウェルスナビ とテオは定期的にリバランスが行われています。

マネアドは乖離が出るとリバランスの提案をされます。

その提案を承諾するとリバランスが行われる仕様に。

- ロボアドバイザーの特性を活かし、資産運用なるべく自動化したい

- 自分の感情で誤った投資判断をしたくない

と言う人にはウェルスナビ 、テオがオススメです。

反対に、

- 投資にかける時間はあまりないんだけど、なるべく投資に関わっていたい

- 投資の経験を積みたい

と言う人にはマネアドがオススメだと言えるでしょう。

5-3.手数料はマネアドが格安!

| サービス名 | 利用手数料(年率) |

| マネックスアドバイザー | 約0.3% |

| ウェルスナビ | 預かり資産の1%(現金部分を除く、年率・税込1.1%) ※3000万円を超える部分は0.5%(現金部分を除く、年率・税込0.55%) |

| テオ | 約1% ※3,000万円を超える部分は0.5% |

手数料に関してはマネアドが大差をつけ勝利です。

一見コンマ数%しか差がないため、そんなに変わらないじゃんと思われる人もいるかも知れません。

しかし月々で見てさほど大きな差に感じなくても、単純計算で

- 1年で0.7%

- 5年で3.5%

- 10年で7%

と、長期で見ると大きく差がついていきます。

運用する額が大きいほど損をすることになってしまうのです。

手数料代も馬鹿にできないため、比較検討する際はしっかりと考えてから結論を出すようにしましょう。

6.【簡単4ステップ】マネックスアドバイザー利用開始までの手続き

マネアドを始めるにあたり、どういったことを入力し、どう言った契約が必要なのかをまとめました。

マネアドの始め方を順を追ってご説明します。

6-1.まずは10分で無料診断

マネアドではユーザー1人ひとりに合わせた運用プランが提案されています。

自身の資産運用に関するスタンスを伝えるために、資産運用に関する5つの質問に答えてください。

②日本円は他の通貨と比べて円高になると思いますか?円安になると思いますか?

③日本に積極的に投資をしたいと思いますか?

④海外でどのエリアに投資したいですか?

⑤日本や米国の不動産価格はどうなると思いますか?

これらの質問の回答を鑑みた上で、ロボアドバイザーがユーザーに最適な資産配分を提案してくれます。

ちなみにこの診断は無料で、長くても10分程度で終わります。

また、マネックス証券に口座がなくても受けることができます。

まずは軽い気持ちでも良いので質問に答えてみましょう。

6-2.診断結果から運用プランの提案

5つの質問に答えると、マネアドからユーザーに最適な運用プランが提案されます。

買付注文ボタンを押すと契約画面になります。

提案内容が自身の希望に沿わない場合は、質問に再度回答することで、他の運用プランの提案を受けることも可能です。

また、運用プランはマネアド利用開始後も、好きなタイミングでいつでも見直すことができます。

後で変更ができるので、そこまで慎重にならずに済むのがありがたいですね。

6-3.利用の申込みを簡単に手続き

運用プランに満足できたら、次は利用申込のお手続きに進みましょう。

ここで注意点ですが、マネアドはマネックス証券の口座を持っている人を対象としたサービスです。

口座を持っていない人は、利用申込の前に口座開設を申込くださいね。

6-4.最後に自分の気になる銘柄の購入

最後に提案プランの銘柄を購入します。

契約等に同意すると再度運用プランが表示されるので、初回購入金額(最低投資金額5万円以上)を入力してください。

入力すると、必要な銘柄の組み合わせをマネックスアドバイザーが提案してくれるので、案内に従って買付手続きを進めましょう。

買付が完了すれば、マネアドの初回手続は完了です。

7.結論 AIが助けてくれるが完全初心者には向いていない

マネアドは他のロボアドバイザーと異なり、

- ロボアドはあくまで運用プランをアドバイスをするだけ

- 運用を決めるのは自分自身

- 破格の手数料

等の特徴がありました。

自分で運用する分、手数料は年0.3%と格安になっています。

しかし、株価が暴落した時なども自分で調整しないといけないため、投資初心者が正しい判断をするのは難しいでしょう。

投資初心者は、運用まで自動で行なってくれる「ウェルスナビ」を利用するのがおすすめです。

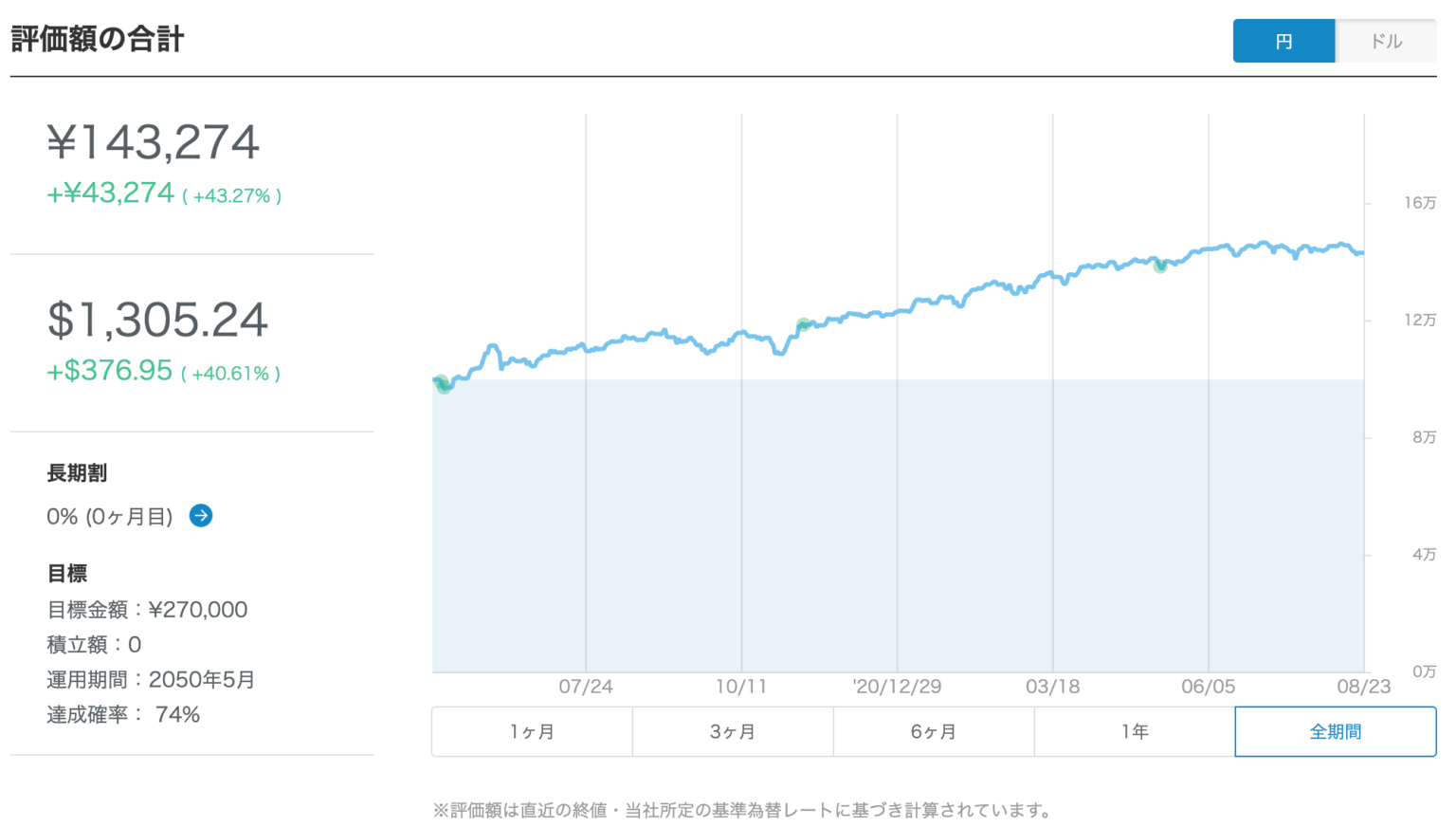

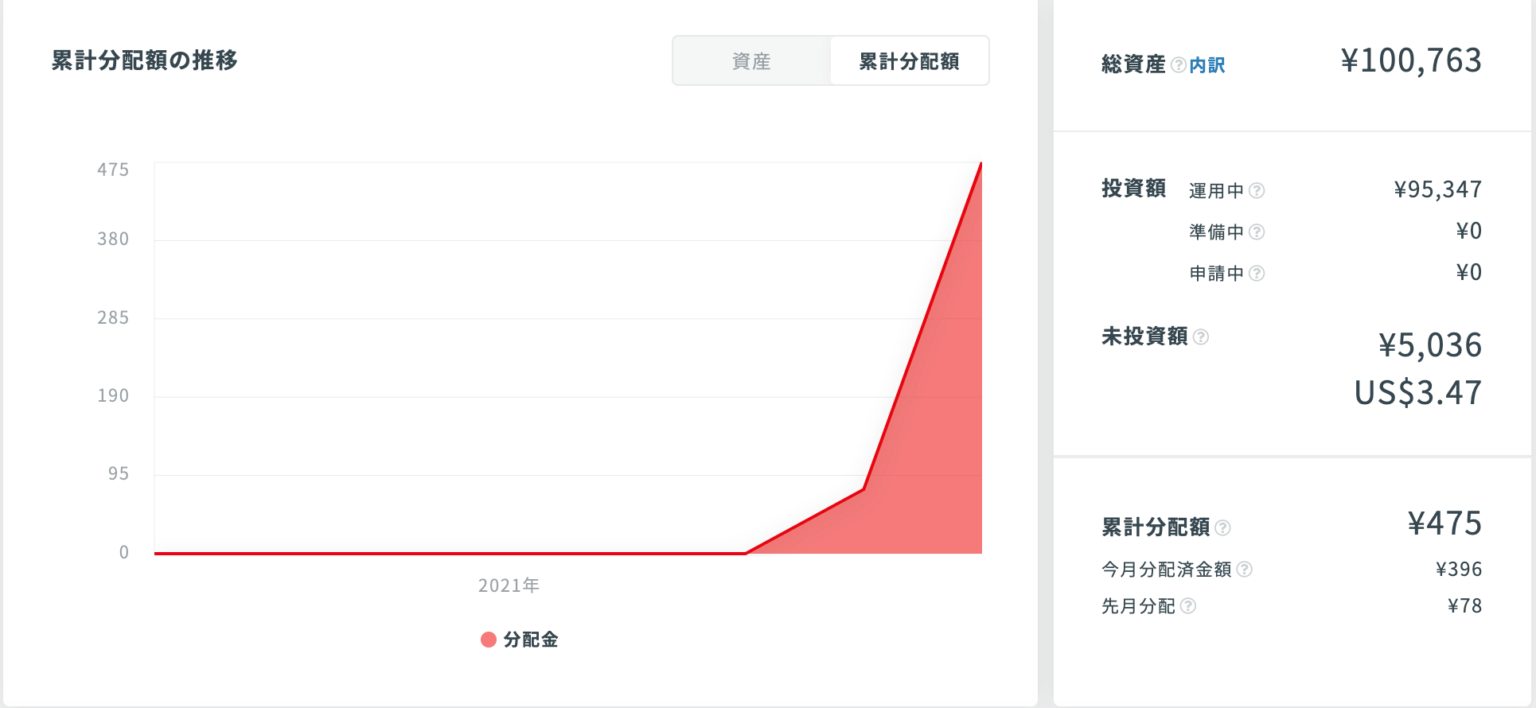

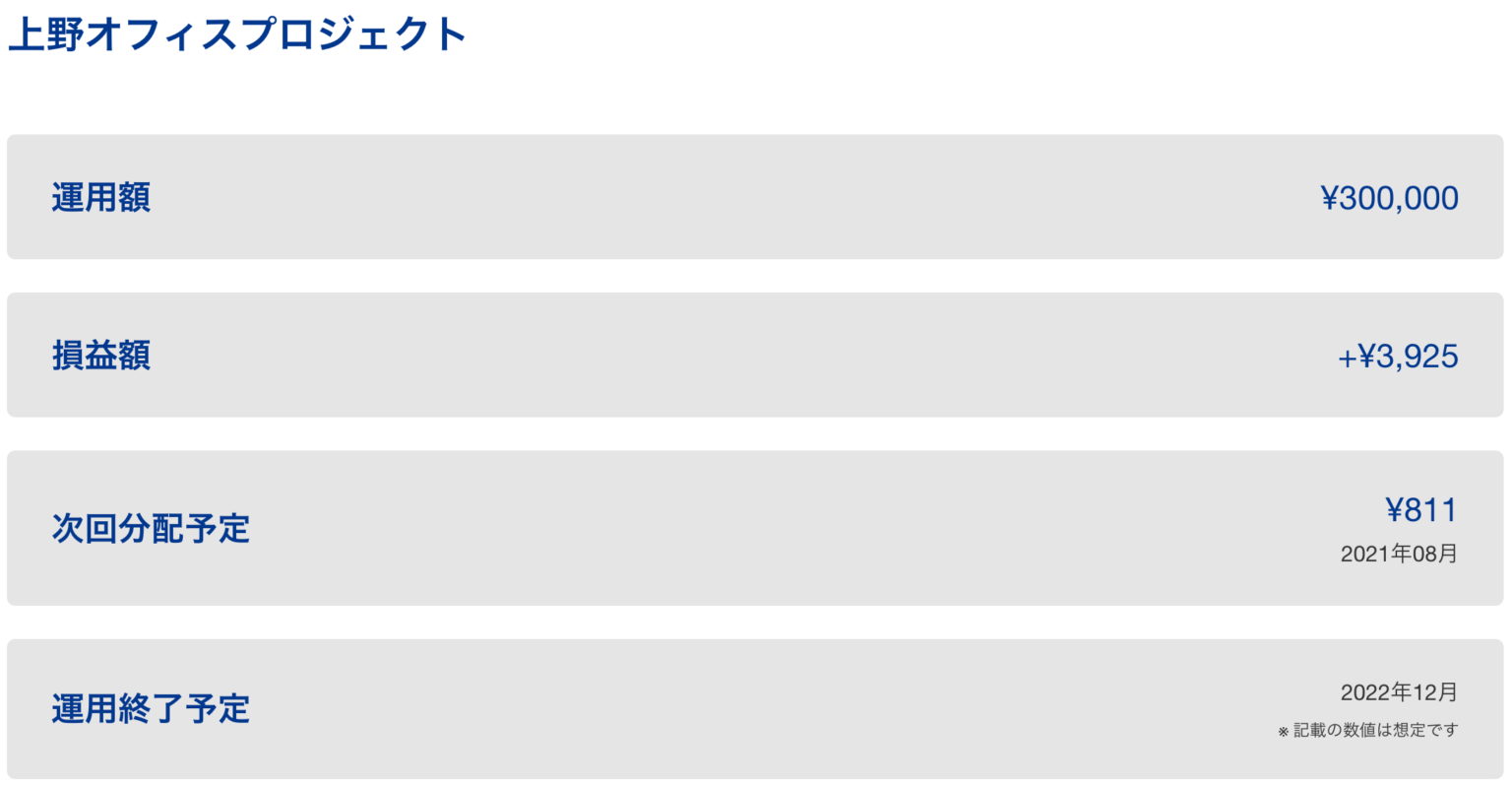

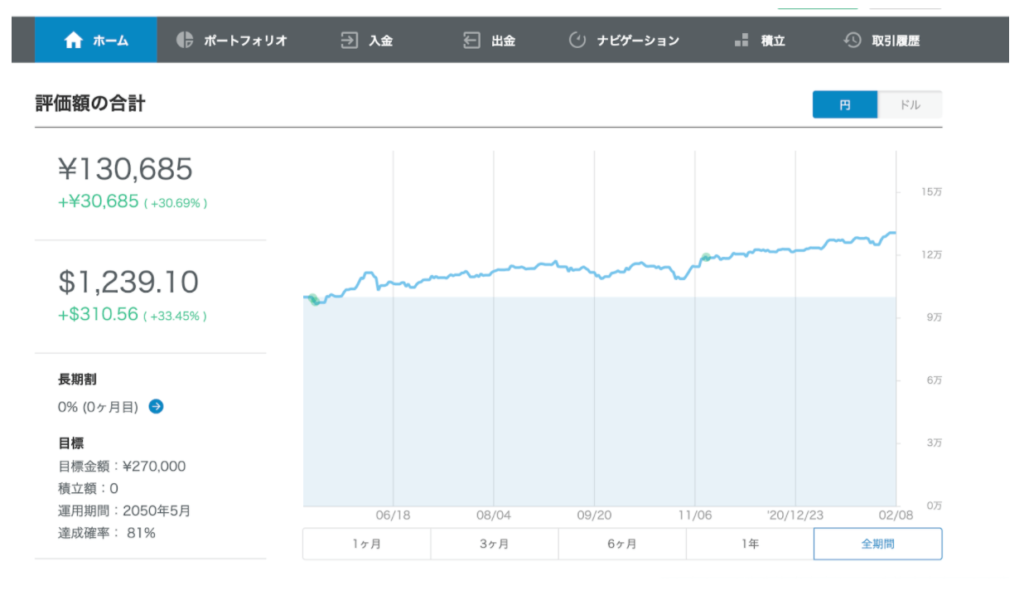

筆者である私自身も10万円を3ヶ月運用してみた結果、半年ほどで+3万円の利益を出しています。

知識のない投資初心者や時間に余裕がない会社員でも1万円から勝手に運用してくれます。

この記事を読んだあなたが、マネックスアドバイザーのメリット・デメリットを理解した上で、本当に利用するべきかどうか判断することができれば嬉しく思います。

※詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください