- 「お金に働いてもらう」ってどういうこと?

- 自分が働かなくてもいいの…!?

- 具体的にどうしたらいいのかな?

この記事を見つけたあなたは、「お金に働いてもらう」とはどういったことなのか知りたいと思っているのではないでしょうか。

結論から言うと、「お金に働いてもらう」とは資産運用をするということです。

資産運用をすることで、自分が働かなくてもお金が勝手にお金を生み出してくれる状態を作れます。

具体的には株式投資、不動産投資、エンジェル投資など、様々な方法があります。

いずれにせよ資産運用するかしないかで数年後に大きな差がつくことになるので、できるだけ早く始めた方が良いでしょう。

この記事では、「お金に働いてもらう」という言葉の意味、資産運用の具体的な方法に加えて、投資初心者にオススメな資産運用方法を4つご紹介しています。

最後まで読むことで、「お金に働いてもらう」ための具体的な方法を知ることができ、コツコツと資産を増やしていけるようになるでしょう。

1. 「お金に働いてもらう」とは資産運用をするということ

「お金に働いてもらう」とは、資産運用をするということです。

資産運用をするかしないかで、長期的に見れば大きな差がついてしまいます。

そのためできるだけ早く資産運用を始めることをオススメします。

「お金に働いてもらう」ことに興味がある人は、それが具体的にどういったことなのかを確認しておきましょう。

1-1. 自分が働いてお金を稼ぐのではなくお金がお金を稼いでくれる

「お金を稼ぐ方法」と聞いてすぐに思いつくのは、自分が時間と労力を使って働くことで収入を得るやり方ではないでしょうか。

会社員やアルバイト、自営業の方はこの方法でお金を稼いでいます。いわゆる「労働収入」を得ている状態。

しかし、お金を稼ぐ方法は「自分が働いてお金を稼ぐ」以外にも存在します。

その一つが、「お金が働いて勝手にお金を稼いでくれる」というやり方です。いわゆる、資産運用のこと。

資産の一部を運用することで、リターンとしてお金を得られるのです。

これは、私たちが預けたお金を銀行が運用して、その利益の一部を私たちに還元してくれているのです。

銀行預金をすると利息として年間で預金額の0.01%程度を受け取れます。

他にも、国債を買うことで国にお金を貸し付けて利息を得られたり、株式投資をすることで配当金を受け取れたりします。

このように、資産運用をするとお金がお金を生み出してくれるというわけです。

「お金に働いてもらう」とは、資産運用をしてリターンを得るということなのです。

1-2. 資産運用をした人としなかった人では30年後に大きな差がつく

資産運用をした人としなかった人の資産額には、長期的に見ると想像以上に大きな差が開いてしまいます。

なぜなら、「複利」の効果が非常に大きいからです。

複利効果とは、資産運用で得たリターンを再び運用して、リターンがリターンを生む効果のことを言います。

反対に、資産運用で得たリターンを再び運用するのではなく、元本のみを運用し続けて得るリターンは「単利」と呼ばれます。

その105万円をさらに1年間運用すれば、今度は110万2,500円に。

1年目で増えた5万円をさらに運用したことで、2,500円のリターンが生まれました。

この2,500円が複利によって得られた部分です。

2,500円と聞くと小さく感じるかもしれませんが、積み重ねると想像以上に大きなリターンとなります。

30年後を見てみると、リターンの再投資を続けた場合は100万円が400万円以上にまで膨れ上がるのです。

一方、リターンの再投資をしないで運用した場合、250万円。

複利と単利では2倍以上の差がつくことがわかります。

そして全く資産運用をしていない人の100万円は100万円のままなので、複利で資産運用した人と比較するとその差は4倍以上に。

資産運用の元本が増えれば増えるほど、この差はどんどん広がっていきます。

このように複利の効果というのは絶大で、資産運用をした人としなかった人では数十年後、想像以上に大きな差がついてしまうのです。

1-3. 少額からでも早いうちに資産運用を始めるのがオススメ

少額からでもできるだけ早く資産運用を始めるべきです。

先ほど述べたとおり、資産運用をするかしないかで長期的に見れば想像以上に大きな差となります。

始めるのが早ければ早いほど、その差は大きくなるのです。

また、資産運用は元本割れなどのリスクがあるため失敗する可能性もゼロではないですが、若いうちにもし失敗しても取り返しがつきます。

初めは少額での資産運用で経験を積むことをオススメしていますが、

仮に20~30代の人が資産運用で失敗して大きく損をしても、その後も働いて稼ぐことができるので生活への影響は比較的小さいと言えるでしょう。

むしろ、若いうちに失敗を経験して学んでおき、年月が経って資産運用に回す額が増えたときに失敗しないようにしておいた方が、トータルで見れば得をするという見方もできます。

少額からでも若いうちから資産運用を始めることをオススメします。

2. お金に働いてもらうための具体的な方法10選

お金に働いてもらうための具体的な方法を10個ご紹介します。

資産運用は銀行預金から仮想通貨投資まで様々です。

それぞれ難易度や期待できるリターン、リスクもきっちりと説明するので、資産運用に興味のある人は参考にしてください。

2-1. 「銀行預金」も資産運用の1つ

資産運用と聞くと投資などを思い浮かべるかもしれませんが、銀行預金も資産運用の1つです。

銀行にお金を預けることで、利息という形でリターンを受け取ることができます。

ただ、今の銀行預金は利息が0.01%程度と言われており、得られるリターンは非常に小さいです。

例えば、100万円を運用したとしても、1年で100円しか増えない計算になります。

また、リスクはないと思われがちですがそんなことはなく、銀行が倒産すれば預けていたお金が戻ってこない可能性があります。

預金保証制度の対象となっている銀行が経営破綻した場合に保証される額は、基本的に元本1,000万円と破綻日までの利息など(詳しくは預金保険機構のWebサイトをご覧ください)。

今のところ大手銀行が経営破綻する可能性は低いのでリスクも非常に低いと言えますが、その代わりリターンも非常に小さい資産運用方法です。

銀行預金はローリスク・ローリターンな資産運用と言えるんですね!

2-2. 国や企業などにお金を貸しつける「債券」

債券は簡単に言うと、国家や地方自治体、企業などが資金調達のために発行する借用証書のことです。

債券を買うことで、投資家は債券の発行元にお金を貸し付ける形になります。

資金を貸し付けている間、投資家は利息を受け取れ、定められた償還日には貸し付けた元本が投資家の元へ丸々戻ってくるのです。

債券は大きく4つに分類できます。

| 債券の種類 | 発行元 | メリット | デメリット |

| 国債(個人向け国債) | 国家 | 元本割れのリスクがない | 金利が比較的小さい |

| 地方債 | 地方自治体 | 金利がやや大きい | 元本割れのリスクがある |

| 社債 | 企業 | 金利が大きい | 元本割れのリスクがある |

| 外国債 | – | 金利が大きい | 元本割れのリスクがある 為替変動リスクがある |

特に「個人向け国債」は国家が責任を持って換金してくれるため、元本割れのリスクがほとんどありません。

そのため、「資産運用をした方が良いのは分かったけど失敗して損するのは怖い!」という人にオススメできます。

金利は最低でも0.05%が保証されており、一般的な銀行預金の金利が0.01%程度であることを考えると高いと言えるでしょう。

地方債や社債、外国債の方が金利は高いのですが、元本割れのリスクがあるので注意が必要です。

リスクを承知で買う人もいますが、「同じようにリスクを負うのであればより大きなリターンを見込める株式を買う」という人も多いでしょう。

小さいリスクで銀行預金よりも大きな利益を得たい人にはオススメの資産運用方法です。

「個人向け国債」は銀行預金以上にローリスクなのに、銀行預金よりもリターンは大きいです!

2-3. 企業の株式を購入する「株式投資」

資産運用といえば株式投資を思い浮かべる人も多いのではないでしょうか。

株式とは、企業がお金を集めるために発行する証券のこと。

投資家は株を購入することで株主となり、企業に出資します。

株主は株式会社のオーナーとなってお金を出すことで、その会社を応援したり経営に口出しをしたりできます。

株主は企業が成長すると配当金を受け取れる上、株式を高値で売却することでも利益を得られるのです。

反対に、企業が衰退すると株式の価値が下がってしまい、安く売却することになって損をします。

そして、もし企業が倒産してしまえば、株式はただの紙切れになってしまうのです…。

株式投資はリスクもありますが、リターンもそれなりに期待できる資産運用です。

ただ、銘柄を自分で選んだり、タイミングを見極めて売買をしたりする必要があるので難易度がやや高いと言えます。

基本的に100株単位(約数万円)でしか買えないのもハードルを高くしているでしょう。

しかしながら、LINE証券やSBIネオモバイル証券を使えば1株単位で数百円から投資できるので、初心者でも始めやすいです。

また、NISAの制度を使うと投資の利益にかかる税金が免除されるため、まだNISA口座を開設されていない方はすぐに開設するのがオススメ。

初心者はLINE証券で口座開設して、1株から株式投資を始めてみましょう!

2-4. 資金を専門家が勝手に運用してくれる「投資信託」

投資信託とは、預けた資金を専門家が勝手に運用してくれる金融商品。

投資信託を買うだけで、様々な企業の株式や債券などを購入することになり、自分で分散投資をする手間が省けます。

投資信託は2種類。

| 投資信託分類 | 特徴 | メリット | デメリット |

| アクティブファンド | 専門家が運用 | 世の中の急激な変化に柔軟に対応できる | 管理費用が高い(約1%以上) |

| インデックスファンド | 定まった指数に沿って自動で運用 | 管理費用が安い(0.1%程度) | 世の中の急激な変化に対応できない |

投資の専門家が運用してくれるアクティブファンドと、決まったルールに基づいて自動的に運用してくれるインデックスファンドの2種類です。

アクティブファンドは管理費用が高い代わりに、専門家が投資先を選んでいるため、パンデミックなどの世の中の急激な変化にも柔軟に対応できるというメリットがあります。

反対に、インデックスファンドは管理費用が安い代わりに、世の中の急激な変化には対応できないというデメリットがあります。

どちらが良いと一概には言えませんが、最近は管理費用の安いインデックスファンドが人気なようです。

専門家といえども、長期的に結果を出し続けられる人はほとんどいないとも言われています。

いずれにせよ、自分で投資先を選ばなくても良いので、投資信託は時間のない人や初心者にオススメできる金融商品です。

ちなみに、iDeCoの制度を利用すれば税制面でお得に投資信託への投資が行えるのでオススメ。

ただしiDeCoで運用した資産は原則として60歳まで引き出せないので注意が必要です。

自分で投資先を選ばなくて良いので、初心者でも安心ですね!

- 今ならポイントサイト「モッピー」経由で、SBI証券の口座開設をすると4,000円分のポイントが貰えます!

- 公式サイトからの口座開設は特典が一切ないので、SBI証券を賢く始めるなら「モッピー」を使ってみましょう。

詳しい手順を確認する

2-5. AIが自動でポートフォリオ作成してくれる「ロボアドバイザー」

ロボアドバイザーはAIが自動でポートフォリオを作成してくれるサービスです。

定められた計算式に則って株式や投資信託、債券などの購入バランスを決定してくれ、一定期間ごとに配分の調整も行ってくれます。

さらに、投資信託のアクティブファンドで専門家がしてくれていることをAIがしてくれるため、管理費用が人件費の分だけ少し安めです。

といっても1%程度の管理費用はインデックス投資と比較すると安くはないので注意が必要。

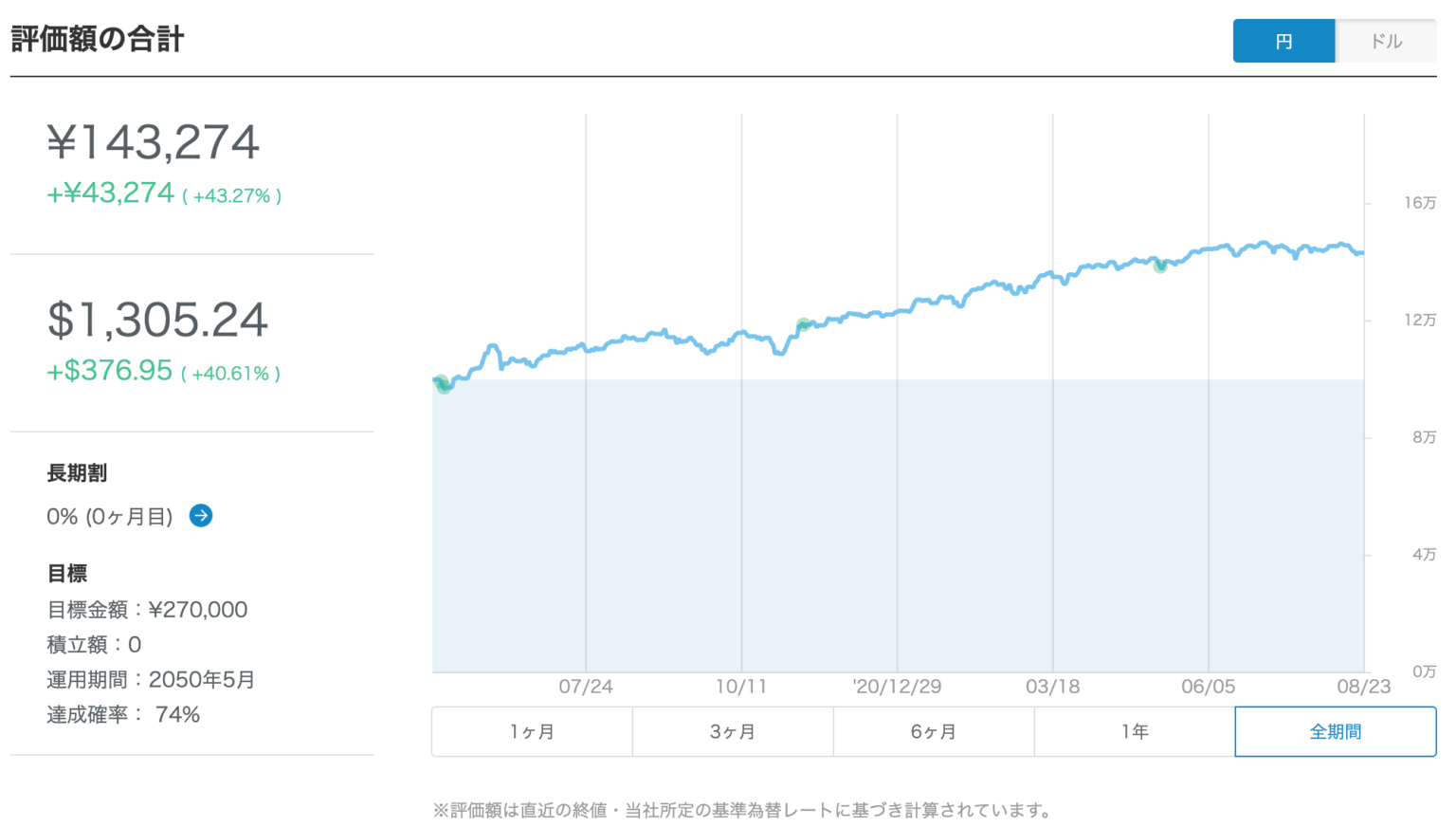

最近運営会社が上場して勢いのあるWealthNavi(ウェルスナビ)を始め、THEO(テオ)、楽ラップなどが有名で一定の成果を出しているロボアドです。

「本格的な分散投資をしたいけれど、自分で商品を選ぶのは大変」という人にオススメできます。

AIが自動で投資先を選んでくれるなんて、新しい感じがしますね!

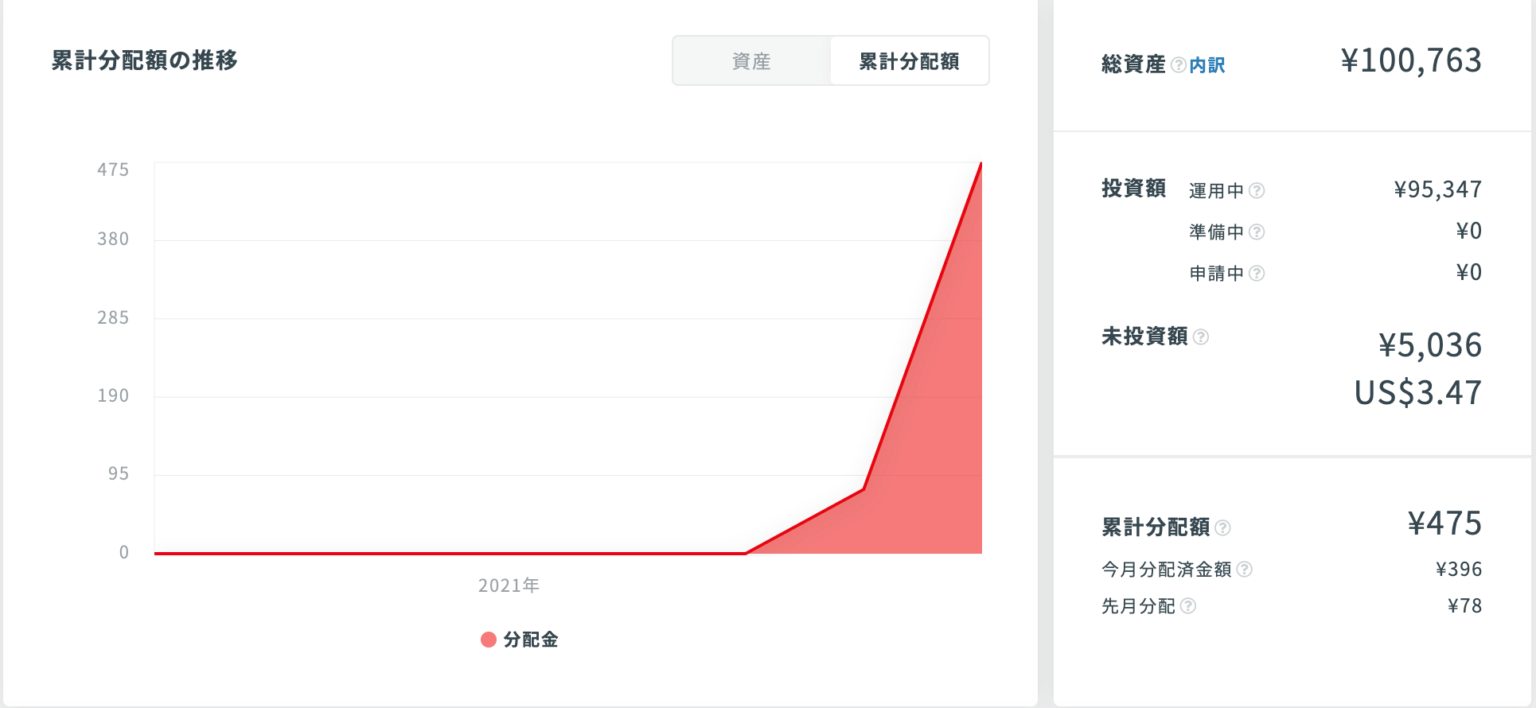

2-6. 個人が企業に間接的にお金を貸し付ける「ソーシャルレンディング」

ソーシャルレンディングは事業主を通じて間接的に企業にお金を貸し付けるサービス。

投資家は、事業主が選定した企業にお金を貸し付けることで、利回りを得られます。

社債と似ていますが、社債は基本的に上場企業のものしか購入できないのに対し、ソーシャルレンディングは未上場の企業にも出資可能です。

出資先企業の倒産リスクなど元本割れの危険性も高いですが、社債よりも大きなリターン(3~10%程度)を期待できます。

事業主としては、クラウドバンクとSBIソーシャルレンディングが、信頼性の高い人気の事業主です。

企業がやりたいことを応援するイメージですね!気に入ったファンドを見つけて出資してみましょう!

2-7. 不動産を所有して家賃収入を得る「不動産投資」

不動産投資は不動産を所有して家賃収入を得る資産運用。

マンションやアパートの1部屋のみを所有して運用する方法と、1棟まるまる購入して運用する方法があります。

初期費用はかかるものの、住居者がいれば安定的に家賃収入を得られるというのが特徴です。

生命保険の代わりになる、相続税対策になるなどのメリットがある反面、住居者が見つからない「空き家リスク」や不動産価格の変動リスクといったデメリットがあります。

ある程度の元手があって、安定的に収入を得たい人にはオススメの資産運用です。

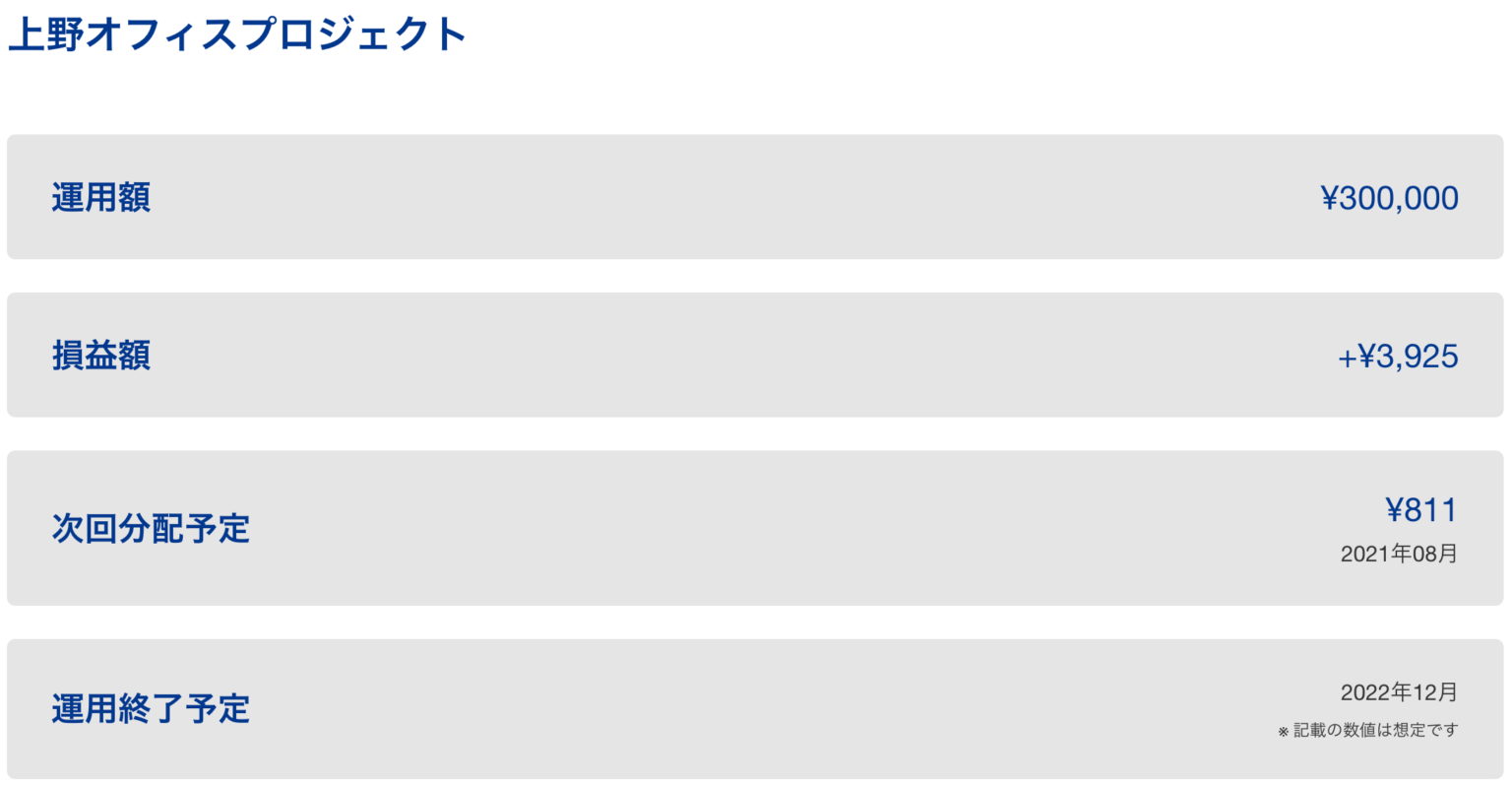

また、最近では不動産投資クラウドファンディングというサービスも登場しています。

本来なら1人で不動産を購入して運用するところを、投資家同士でお金を出し合って運用会社に運用を委託し、利益を出資者で分け合います。

1万円という少額からでも参加できる点がメリット。

元手があまりないけれど安定的リターンを得たい人にはオススメできます。

renosy、Rimpleなど様々な運用会社がサービスを出しています。

中でも「CREAL(クリアル)」は情報の透明性が高く、案件のラインナップも他にない豊富さなのでオススメです。

1万円からできるなら、私も試しにやってみようかな!

2-8. スタートアップ企業に出資すしてハイリターンを狙う「エンジェル投資」

エンジェル投資とはスタートアップ企業に出資する投資です。

設立して間もない企業の株式などを購入することで出資し、企業が上場するなどしたときに大きなリターンを得られます。

もし100万円を出資していたとしたら、10億円を手にできていたということです。

それほど大きなリターンを狙えるので、エンジェル投資を事業として行っているベンチャーキャピタルと呼ばれる会社も存在します。

エンジェル投資は大きなリターンを狙える反面、スタートアップ企業が経営に失敗した場合は出資したお金が無駄になってしまうので、非常にリスクが高いと言えるでしょう。

また、個人投資家が出資する場合でも一般的に数百万円は必要となるので、始める際のハードルは高いかもしれません。

お金に余裕があって、さらに一攫千金を狙いたい人にはオススメです。

ちなみに、最近では株式投資型クラウドファンディングといって、たくさんの出資者が少しずつお金を出し合ってスタートアップ企業に投資するサービスも、メジャーになりつつあります。

例えば、「ファンディーノ」というサービスであれば、10万円からエンジェル投資ができます。

個人がより手軽にエンジェル投資できるようになってきているので、資金はそこまでないけどハイリスク・ハイリターン狙う人は利用を検討してみてはいかがでしょうか。

ソフトバンク社長の孫さんも、積極的にエンジェル投資しているそうですよ!

2-9. 為替変動を利用して利益を狙う「FX」

FXは為替変動を利用してリターンを狙う資産運用。

円、ドル、ユーロなど、通貨の価値は日々変動しており、その差額を利用すると利益が得られるのです。

時間が経って為替が変動し「1ドル=120円」になった場合、手持ちの10ドルを円と交換すると1,200円を手に入れられます。

つまり、始めに持っていた1,000円が1,200円になったわけなので、差額の200円だけ利益を得たことになります。

このようなことをより大きな元本で行えば、より大きなリターンを狙うことができるというわけです。

また、FXには「レバレッジ」といって、自分が実際に持っているお金以上のお金を使って取引ができる制度があります。

ここでは詳しく説明しませんが、要するに少ない資金でも大きなリターンを狙った取引できるというわけです。

ただし、通貨の価値変動を予想するのは非常に難しく、ギャンブル性の高い投資と言えるでしょう。

リスクはあるものの一攫千金を狙えるため、ハイリスク・ハイリターンを求める人にはオススメできます。

FXは難しいと感じる人には自動売買もおすすめです!

2-10. 仮想通貨を購入して保有する「仮想通貨投資」

仮想通貨投資は仮想通貨を購入して保有し、価値が上がった時に売却することで利益を得る資産運用です。

仮想通貨は電子データのみによってやりとりされる通貨であり、ビットコインをはじめとして様々なものがあります。

それらは仮想通貨取引所で日本円などの通貨を用いて購入可能です。

仮想通貨はいずれも価値が変動するものなので、価値が低い時に購入して高いときに売却することで利益を得られます。

もしその後に「1ビットコイン=400万円」まで価値が暴騰すれば、100ビットコインを日本円に換金することで4億円を手に入れられるということです。

非常に極端な例を出しましたが、実際に仮想通貨はそのくらいの値動きをしており、夢のある投資だと言えます。

ただし、仮想通貨の価値変動の予測は非常に難しく、リスクは極めて高いです。

FX同様、ハイリスク・ハイリターンを求める人にはオススメできますが、必ず余剰資金で行うことをオススメします。

急に価値が下がることもあるから怖いなあ…。でも夢のある投資ですね!

3. 投資初心者にオススメの資産運用4選

投資初心者にオススメの資産運用は4つです。

リスクはなるべく小さく、少額からでも始められて、難しい知識があまり必要のないものを選びました。

どれか一つでも良いので、早いうちに始めることをオススメします。

投資初心者で資産運用に興味のある人は、具体的に何から始めれば良いのかを確認しておきましょう。

3-1. 個人向け国債は利回りは小さいが非常に安全

投資初心者で決してリスクを負いたくないという人には、個人向け国債がオススメです。

国が責任を持って元本保証をしてくれるので、ほとんどリスクがないと言えます。

しかし、利回りは0.05%以上と、他の資産運用と比べると小さいです。

また、3年や5年など、数年単位で資金を預けることになるので、資金の流動性が低いことにも注意。

例えば1,000万円で国債を購入すれば、数年後に5,000円以上のリターンを得られます。

銀行預金以上にリスクが小さいことに加えて、基本的には銀行預金よりも利回りが大きいので、銀行預金で資金を眠らせておくよりは良いと言えるでしょう。

決して損をしたくないという人にオススメの資産運用です。

銀行以上にリスクがないなら、私もやってみようかな!

3-2. 投資信託のインデックスファンドは長期積み立てに向いている

投資信託の中でもインデックスファンドを長期積立する投資が、初心者にオススメできます。

投資信託は購入するだけで勝手に分散投資してくれるので、難しい知識があまり必要ありません。

そしてインデックスファンドはアクティブファンドと比較して、管理費用の安さが魅力。

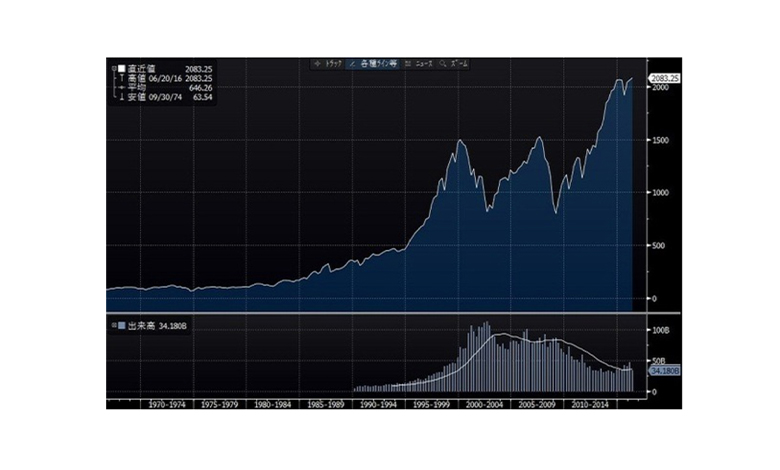

具体的には、S&P500という米国の主要企業500銘柄の時価総額に連動したファンドがオススメです。

なぜなら、S&P500は過去のデータから長期的に見れば年平均約7%の利回りが期待できるから。

米国の経済は今後も伸びていくと予想されるため、S&P500も上昇していくだろうと考えられています。

ただし、過去のデータからわかるように、短期的に見れば大きく下がっているときもあるため、長期視点での投資がオススメ。

ちなみに、S&P500へはLine証券や楽天証券で口座を開設して「eMAXISSlim 米国株式(S&P500)」を購入することで投資できます。

管理手数料も0.1%未満と極めて安価なため、非常にオススメです。

LINE証券で口座開設をしてS&P500への投資を始めてみましょう!

3-3. ロボアドバイザーは放ったらかし投資をしたい人にオススメ

ロボアドバイザーは放ったらかしで投資をしたい人にオススメです。

AIが自動で最適なポートフォリオを作成して分散投資してくれる上に、定期的な調整も自動で行ってくれます。

普段、仕事に追われて投資の勉強をする時間がなかなか取れないという人にとっては、お金を預けているだけで勝手に運用してくれるので便利です。

ただし、元本の約1%を運用手数料として取られてしまうので注意。

時間はないけど本格的な投資をしたいという人にはオススメです。

WealthNavi(ウェルスナビ)、THEO(テオ)、楽ラップなど様々なものがあり、一概にどれが良いとは言えません。

強いていうなら、ウェルスナビは最近上場して人気と信頼性を伸ばしているので、オススメできるでしょう。

ロボアドは忙しい会社員や主婦でも安心して使えますね!

3-4. ソーシャルレンディングは難しい投資の知識不要

ソーシャルレンディングは難しい投資の知識が必要ありません。

株式ほど難しい仕組みではなく、単純に新しい事業を行いたい企業への出資をするだけだからです。

未上場企業への出資が基本となるため元本割れのリスクもありますが、その分リターンもそれなりに期待できます。

ソーシャルレンディングの中にはハイリスク・ハイリターンを狙えるものもありますが、初心者には手堅く安定した利回りを得られる事業主がオススメ。

具体的には、業界実績が実質1位のSBIソーシャルレンディングや、今だ元本割れを起こしたことがないクラウドバンクは、信頼性が高く利回りも悪くないので使いやすいでしょう。

株式や債券に興味が持てない人は、ソーシャルレンディングで資産運用してみてはいかがでしょうか。

好きなファンドを選んで出資するだけなので、投資の知識があまりなくてもできそう!

まとめ|資産運用は始めるのが早いか遅いかで大きな差がつく!

「お金に働いてもらう」とは資産運用のことであり、資産運用は始めるのが早いか遅いかで、将来的に大きな差がついてしまいます。

複利の効果が絶大なため、資産運用を早く始めることで想像以上に資産を増やすことができるでしょう。

投資初心者にオススメの資産運用方法は、

- 個人向け国債

- 投資信託

- ロボアドバイザー

- ソーシャルレンディング

の4つ。

それぞれ特徴が違うため、自分に合ったものを選びましょう。

近年、老後2,000万円問題や年金制度の崩壊など、将来が不安になるような話もよく耳にします。

そんな世の中だからこそ、できるだけ早く資産運用を始めることで、お金の不安のない自由な人生を送っていただけることを願っています。

この記事を読んだあなたが「お金に働いてもらう」という言葉の意味や具体的な方法を理解し、この記事があなたの次の一歩を踏み出すきっかけになれればうれしく思います。